Thailand bietet ausländischen Investoren im Bereich der erneuerbaren Energien (Renewable Energy) interessante Investitionsmöglichkeiten. Neben einer Steuerförderung durch die thailändische Investitionsbehörde, das Board of Investment, ist insbesondere die gesellschaftsrechtliche Strukturierung der Investition zu beachten, da sich hieraus erhebliche Auswirkungen auf die steuerliche Behandlung im Rahmen der Veräußerung der Projekte ergeben. Der nachfolgende Beitrag soll einen Überblick über die unterschiedlichen Gestaltungsmöglichkeiten verschaffen.

1. ausgangsüberlegungen

Ausländische Investoren unterliegen in Thailand dem Foreign Business Act

B.E. 2542 (1999 – FBA). Nach den Regelungen dieses Gesetzes können ausländische Investoren nur in engumgrenzten Bereichen in Thailand geschäftlich aktiv werden, solange sie nicht als mehrheitlich thailändisches Joint Venture agieren (s. dazu ausführlich Frank-Fahle/Morstadt, PIStB 17, 132).

Das thailändische Board of Investment (BOI) bietet die Möglichkeit, dass ausländische Investoren auf der Grundlage von speziellen Investitionsförderungen von den Beschränkungen des FBA befreit werden (s. ausführlich Frank- Fahle/Morstadt, PIStB 17, 132, 133).

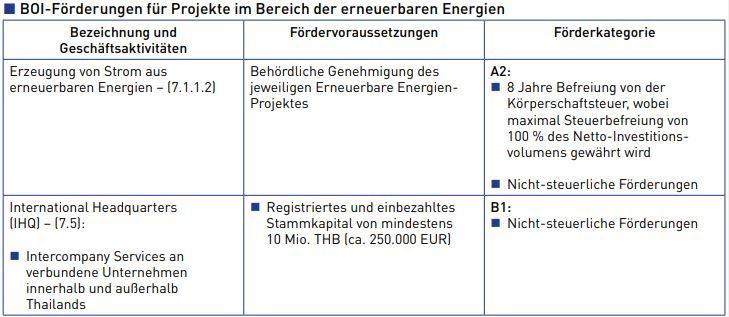

Im Hinblick auf Projekte im Bereich der erneuerbaren Energien kommen u. a. die folgenden Förderkategorien in Betracht, für die Fördervoraussetzungen,

z. B. im Hinblick auf Eigenkapital und Betriebskosten, erfüllt werden müssen:

Die Investitionsförderungen werden projektbasiert und in der Regel nur für neue Projekte gewährt. Veränderungen in Bezug auf die Gesellschafterstruktur bzw. die Veräußerung des geförderten Projektes müssen dem BOI vorab angezeigt werden. Sie sind genehmigungspflichtig.

- Gesellschaftsrecht

In der Praxis werden ausländische Investitionen über die sog. Company Limited (Co., Ltd.) abgewickelt. Hierbei handelt es sich um eine haftungsbeschränkte Kapitalgesellschaft, die im Wesentlichen mit der deutschen Gesellschaft mit beschränkter Haftung (GmbH) vergleichbar ist. Die Co., Ltd. muss mindestens drei Gesellschafter haben. Das Mindestkapital steht bei ausländischen Investitionen bei BOI-Förderungen in Abhängigkeit zu dem genehmigten Businessplan, beträgt aber mindestens 1 Mio. THB (ca. 25.000 EUR).

- Steuersystem

Die thailändische Körperschaftsteuer beträgt derzeit 20 %. Auf Dividenden wird eine Quellensteuer von 10 % erhoben. Abweichend hiervon sind von BOI- geförderten Unternehmen ausgeschüttete Dividenden von der Quellenbesteuerung befreit, soweit die Dividende aus Gewinnen stammt, die auf einer steuergeförderten Tätigkeit beruhen (Förderkategorie A).

2. Strukturierungsmöglichkeiten

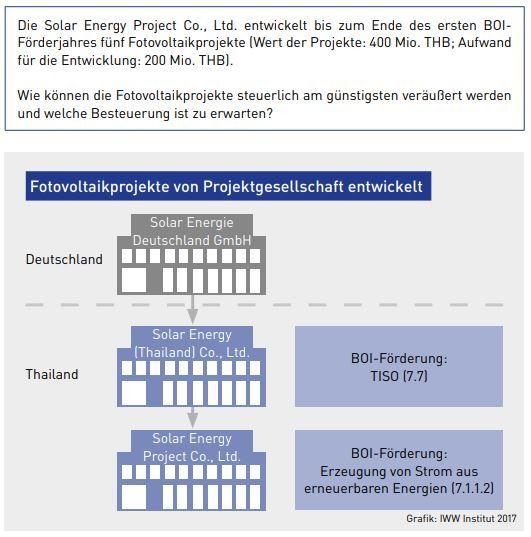

Erneuerbare-Energien-Projekte können im Wesentlichen über

- eine Tochtergesellschaft oder

- eine Zweckgesellschaft, die entweder unter die deutsche Gesellschaft oder unter die thailändische Gesellschaft gehängt wird,

strukturiert werden:

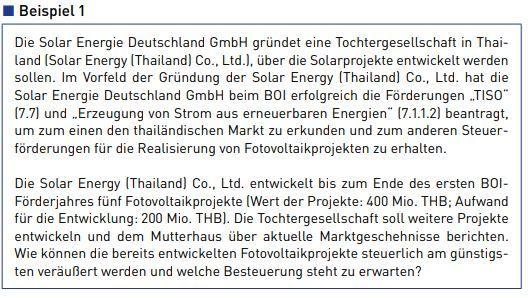

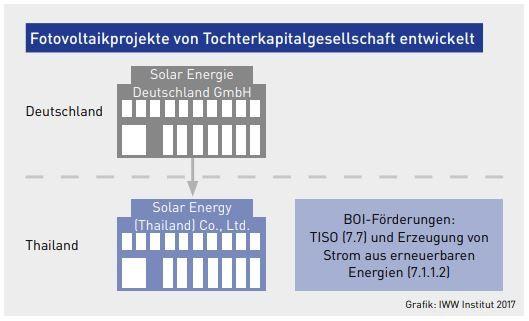

2.1 Erneuerbare-Energien-Projekt über eine Tochterkapitalgesellschaft

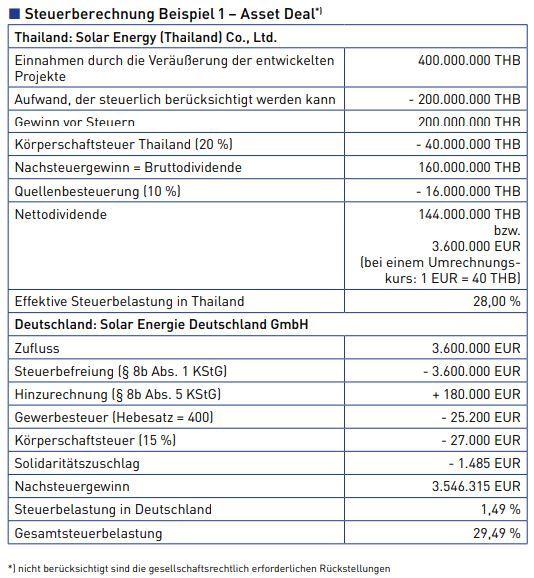

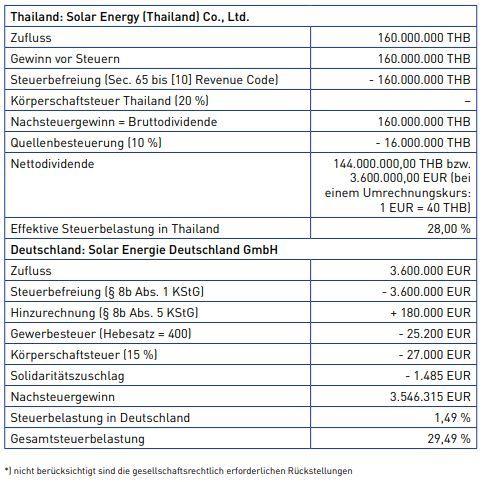

Ausgangspunkt der Überlegungen ist, dass die Solar Energy (Thailand) Co., Ltd. weiterhin geschäftlich aktiv sein soll, also ein Share Deal nicht infrage

kommt. Folglich können die Projekte ausschließlich im Rahmen eines Asset Deals an einen Käufer veräußert werden. Steuerlich ergibt sich folgende

Belastung:

Neben den steuerlichen Auswirkungen ist zu berücksichtigen, dass der Käufer ein Interesse daran haben wird, dass die durch das BOI gewährte Steuerförderung fortgilt. Hierfür ist ein Antrag beim BOI auf Umtragung der Investitionsförderung auf den neuen Investor zu stellen. In der Regel bewilligt das BOI derartige Anträge.

Eine Befreiung von der Quellenbesteuerung auf die Bruttodividende (10 %) aufgrund der BOI-Förderung kommt nicht in Betracht, da der Befreiungstatbestand sich auf die geförderte Tätigkeit (Generierung von Strom aus erneuerbaren Energiequellen) und nicht auf die Veräußerung von Projekten bezieht.

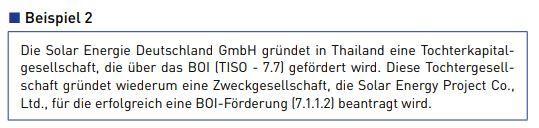

2.2 erneuerbare-energien-projekt über eine Zweckgesellschaft (unter thailändischer tochtergesellschaft)

2.2.1 asset Deal

Denkbar ist zum einen, dass die Fotovoltaikprojekte im Rahmen eines Asset Deals (s. bereits unter Ziff. 2.1) veräußert werden. Dividenden, die die Solar Energy (Thailand) Co., Ltd. von der Solar Energy Project Co., Ltd. erhält, sind im Rahmen des Schachtelprivilegs (Sec. 65 bis (10) Revenue Code) steuerbefreit. Es fällt im Rahmen der Ausschüttung der Dividende von der Solar Energy Project Co., Ltd. an die Solar Energy (Thailand) Co., Ltd. keine Quellensteuer an.

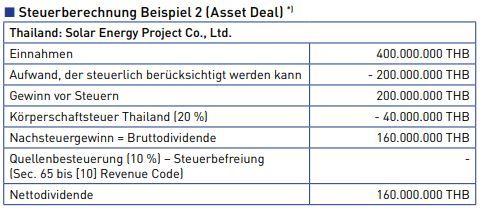

2.2.2 Share Deal

Zum anderen können auch die Gesellschaftsanteile an der Solar Energy Project Co., Ltd. an den Käufer veräußert werden (Share Deal). Der Veräußerungsgewinn wäre allerdings in Thailand wiederum zu einem effektiven Steuersatz von 28 % zu versteuern (= 20 % Körperschaftsteuer auf den Gewinn sowie 10 % Quellensteuer auf die Bruttodividende). Bei einem Veräußerungsgewinn von 200 Mio. THB ergibt sich folgende Steuerberechnung:

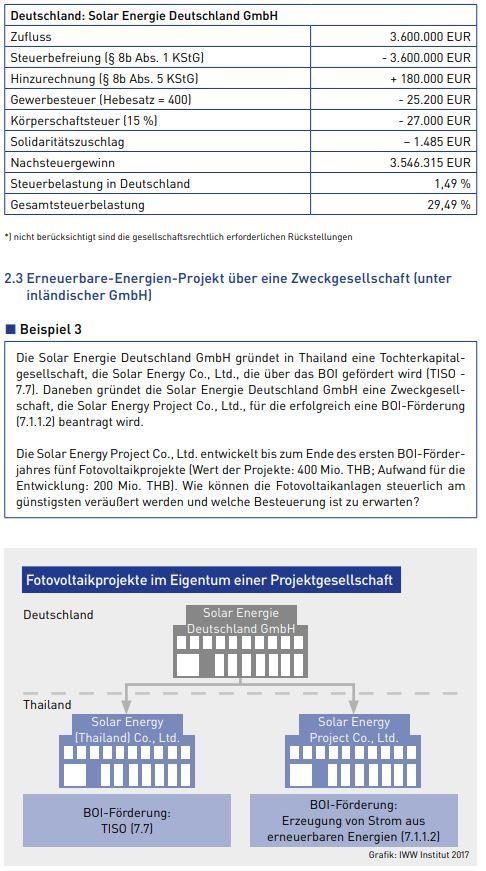

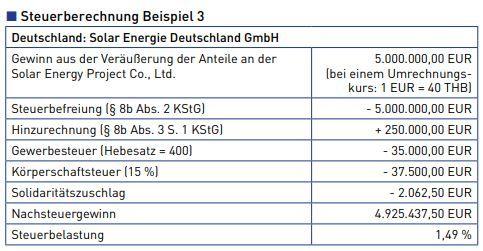

Denkbar ist wiederum, die Projekte selbst im Rahmen eines Asset Deals zu veräußern (s. hierzu bereits unter Ziff.

2.1). Alternativ kann die Solar Energie

Deutschland GmbH ihre Anteile an der Solar Energy Project Co., Ltd. im Rahmen eines Share Deals veräußern. Anders als im zweiten Beispiel hätte der

Verkaufsvorgang in Thailand keine steuerlichen Auswirkungen:

3. Fazit

Das thailändische BOI bietet attraktive Investitionsförderungen für die Entwicklung von Erneuerbare-Energien-Projekten. Neben den steuerlichen Förderungen (achtjährige Befreiung von der Körperschaftsteuer) ist für ausländische Investoren ferner von besonderem Interesse, dass sie eine thailändische Kapitalgesellschaft zu 100 % halten können (Fully Foreign Owned), unter erleichterten Bedingungen Arbeits- und Aufenthaltsgenehmigungen für ausländisches Fachpersonal erhalten sowie zu Betriebszwecken Land erwerben können (nicht-steuerliche Förderungen).

Aus deutscher Perspektive sollten Erneuerbare-Energien-Projekte am besten über eine lokale Projektgesellschaft strukturiert werden, die direkt von der deutschen Gesellschaft gehalten wird. Der Gewinn im Hinblick auf die Veräußerung von Anteilen an der Projektgesellschaft ist lediglich einer geringfügigen Steuerbelastung durch das Betriebsausgabenabzugsverbot ausgesetzt (§ 8b Abs. 3 S. 1 i. V. m. Abs. 5 KStG). Anderenfalls fällt sowohl bei einem Asset (Beispiel 1) als auch einem Share Deal (Beispiel 2) neben dem Betriebsausgabenabzugsverbot auch die thailändische Besteuerung in Höhe eines effektiven Steuersatzes von derzeit 28 % (= 20 % Körperschaftsteuer auf den Gewinn sowie 10 % Quellensteuer auf die Bruttodividende) an.

Zu Den autOren | Dr. Constantin Frank-Fahle, LL.M. ist Senior Associate und Till Morstadt Senior Partner in der Kanzlei Lorenz & Partners, Bangkok, Thailand. Die Kanzlei ist auf die ganzheitliche Beratung von ausländischen Investoren in Südostasien spezialisiert.