I. Einführung

Die Rechtsform der Stiftung ist in Deutschland und anderen kontinental-europäischen Ländern schon seit über hundert Jahren bekannt. Schon seit dem Mittelalter gibt es in Deutschland den Gedanken, sein Vermögen so zu verteilen, dass dieses nicht von den Erben in kurzer Zeit aufgebraucht wird, sondern für einen guten Zweck genutzt werden kann und dadurch der Nachwelt erhalten bleibt.

Dieser Gedanke ist bis heute erhalten geblieben, denn auch im heutigen Wirtschaftsleben spielen Stiftungen eine nicht unerhebliche Rolle, zum einen als Kapitalgeber, zum anderen aber auch als Holding Gesellschaften. Die größten und bekanntesten Stiftungen in Deutschland sind

- die Robert-Bosch-Stiftung mit einem Vermögen von ca. 5,1 Milliarden Euro;

- die Dietmar Hopp Stiftung mit ca. 3 Milliarden Euro;

- die Volkswagen-Stiftung mit ca. 2,9 Milliarden Euro.

Aber auch viele Privatpersonen nutzen Stiftungen, um ihr Vermögen für die Nachwelt zu erhalten und für bestimmte Zwecke zu nutzen, da durch die Errichtung einer Stiftung das darin eingebrachte Vermögen nicht auf die Erben übergeht, so dass diese nicht über diesen Teil des Vermögens des Verstorbenen verfügen können.

Hiervon zu unterscheiden ist die Rechtsform des Trusts, die im angelsächsischen Recht (etwa UK, USA, Hongkong) vorherrscht. Auch durch einen Trust ist es möglich, einen Teil seines Vermögens aus der eigenen Vermögensmasse auszugliedern, allerdings entspricht ein Trust eher einem Treuhandverhältnis als einer Stiftung.

Die Ursprünge des Trusts finden sich im angelsächsischen Recht bei den Kreuzzügen des 12. und 13. Jahrhunderts, als die Eigentümer von Ländereien in England in den Nahen Osten aufbrachen und die Verwaltung ihrer Ländereien für diese Zeit dritten Personen übertrugen. Hierbei entwickelte sich ein System, nachdem diese dritten Personen aufgrund der damaligen Rechtslage zwar Eigentümer (der sog. „legal owner“) der Ländereien wurden, dieses Recht jedoch zum Wohl des ursprünglichen Eigentümers (nun der so genannte „equitable owner“) ausüben mussten. Nach der Rückkehr von den Kreuzzügen war das Eigentum zurück zu übertragen.

Der nachfolgende Artikel soll zuerst einen kurzen Überblick über die rechtlichen Grundlagen und Unterschiede von Stiftung und Trust liefern und diese dann in einer kurzen Tabelle darstellen, wobei auf die gesetzlichen Voraussetzungen von Trusts in Hongkong und Labuan eingegangen wird.

II. Rechtliche Grundlagen

1. Stiftungen

Die rechtlichen Grundlagen für Stiftungen in Deutschland finden sich in den §§ 80 ff. des BGB und ergänzend hierzu in den Ländergesetzen.

Allerdings beziehen sich diese Paragraphen nur auf rechtsfähige Stiftungen, d.h. Stiftungen, die eine eigene Rechtspersönlichkeit darstellen. Hiervon zu unterscheiden ist die nicht-rechtsfähige Stiftung, die keine eigene Rechtspersönlichkeit darstellt und im Gesetz nicht erwähnt wird. Beiden Arten von Stiftungen ist gleich, dass das Vermögen bzw. ein Teil des Vermögens des Stifters aus dessen eigenem Vermögen ausgegliedert wird. Bei einer rechtsfähigen Stiftung wird dieses Vermögen nun Eigentum der Stiftung, die als Rechtspersönlichkeit eigentumsfähig ist. Bei einer nicht-rechtsfähigen Stiftung hingegen wird das ausgegliederte Vermögen an einen Träger (= Treuhänder) übertragen, der dieses Vermögen dann – getrennt von seinem eigenen Vermögen – verwaltet, so dass die nicht rechtsfähige Stiftung eher einem Trust ähnelt.

Es kann aber sowohl die rechtsfähige, als auch die nicht-rechtsfähige Stiftung steuerbegünstigt sein, wenn die Stiftung gemeinnützige, mildtätige oder kirchliche Zwecke erfüllt. Nicht gemeinnützige Stiftungen genießen keine steuerlichen Vorteile und die Einkünfte unterliegen der Körperschaft- und Gewerbesteuer. Bei der Übertragung des Vermögens auf eine Stiftung fällt Schenkungsteuer an (§ 7 Abs. 1 Nr. 8 ErbStG).

Begünstigt eine Stiftung überwiegend oder ausschließlich Mitglieder einer bestimmten Familie oder mehrerer Familien, wird sie auch als Familienstiftung bezeichnet. Bei Familienstiftungen fällt alle 30 Jahre die so genannte Erbersatzsteuer an, bei der ein Vermögensübergang auf zwei Kinder simuliert wird. Die Stiftung beerbt sich gewissermaßen selbst. Häufig werden Familienstiftungen daher kurz vor dem Ablauf der 30-Jahres-Frist in gemeinnützige Stiftungen umgewandelt. Damit entfällt die Erbersatzsteuer. Die Erträge der Stiftung kommen in diesem Fall zukünftig aber nicht mehr der Familie, sondern gemeinnützigen Zwecken zugute.

Verbreitet ist die Ansicht, Stiftungen würden vor allem „von den Reichen als Steuersparmodell“ benutzt. Richtig ist daran, dass auf ein Vermögen, das einer gemeinnützigen Stiftung zugewendet wurde, zum Beispiel keine Erbschaftsteuer mehr gezahlt werden muss. Der Preis dafür ist allerdings, dass das Vermögen dann auch der Stiftung gehört und dessen Erträge nur noch für den gemeinnützigen Stiftungszweck verwendet werden dürfen. Der Stifter zieht also keinen direkten Vorteil mehr aus der Stiftung selbst.

2. Trusts

Der Hauptunterschied zu einer rechtsfähigen Stiftung ist, dass ein Trust nach angelsächsischem Recht keine eigene Rechtspersönlichkeit darstellt, sondern Eigentum von einem Settlor (vergleichbar mit einem Stifter) auf einen Trustee (Treuhänder) übertragen wird und dieser das Vermögen zum Wohl der Begünstigten verwaltet.

Während sich in England, dem Ursprungsland des Trusts, restriktive Regelungen hinsichtlich der Wahl der Begünstigten und der Bestimmung des Zwecks sowie dem Vorbehalten von Einfluss seitens des Settlors finden, haben andere Länder (meist sogenannte „offshore jurisdictions“) ein flexibleres Regime des Trusts eingeführt. In derartigen Ländern kann der Settlor einen Zweck des Trusts uneingeschränkt von Anfang an festlegen („Purpose Trust“) oder sich die Einflussnahme auf die Verwaltung des Trusts und Zuwendungen aus dem Trust rechtsverbindlich vorbehalten.

Hierbei kann es ähnlich zu den Zwecken von deutschen Stiftungen dazu kommen, dass das Vermögen bestimmen Personen (beneficiaries) zugewendet wird oder als solches vor dem Zugriff Dritter, etwa Erben, geschützt wird, oder dass das Vermögen der Förderung eines bestimmten Zweckes zugedacht wird. Inzwischen haben sich aber in vielen Jurisdiktionen Trustformen herausgebildet, nach denen Trusts Gesellschafter von Gesellschaften werden, um so etwa Steuern zu sparen.

Im Vergleich zu anderen angelsächsischen Rechtssystemen spielten Trusts bis vor kurzem in Hongkong vor allem dann eine Rolle, wenn es um die Steuerung des Nachlasses ging. Weniger verbreitet war in Hongkong die Möglichkeit, Trusts als Vehikel zu benutzen, um Steuern zu sparen. Dies hing damit zusammen, dass das entsprechende Gesetz für Trusts (Trustee Ordinance) noch aus dem Jahre 1934 stammte und seit dieser Zeit nicht grundlegend überarbeitet wurde, so dass die Rechtsgrundlagen in vielen Belangen nicht mehr den modernen Anforderungen an ein flexibles Wirtschaftsgesetz entsprachen. Aus diesem Grund wurde viele Jahre über eine Erneuerung diskutiert, welche dann zum 01. Dezember 2013 in Kraft trat. Es bleibt nun abzuwarten, ob Hongkong wieder ein interessanter Platz für die Gründung von Trusts wird, oder ob sich die internationale Finanzwelt weiter auf die bekannteren Standorte wie Singapur oder andere Offshore Zentren beschränken wird.

Im Unterschied zu Hongkong ist Labuan in Malaysia schon einen Schritt weiter (für weitere Einzelheiten in Bezug auf Labuan als International Offshore Center verweisen wir auf unsere spezielle Broschüre No. 28), denn für Labuan hat Malaysia bereits im Februar 2010 das Gesetz über Trusts (Labuan Offshore Trusts Act 2010) geändert und den internationalen Begebenheiten angepasst. So wurde etwa die Möglichkeit geschaffen, dass nun auch malaysische Staatsbürger Trusts errichten und Begünstigte sein können und malaysisches Immobilienvermögen von Trusts gehalten werden kann, was zuvor nicht der Fall war.

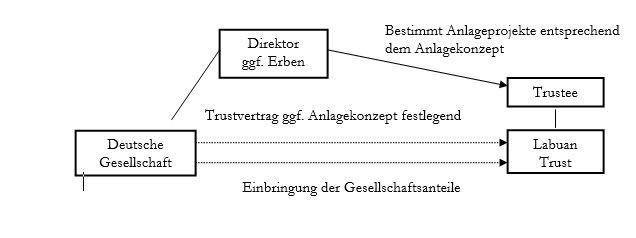

Außerdem wurde mit dem Labuan Special Trust (LST) eine neue Rechtsform geschaffen, die sehr dem aus den British Virgin Islands bekannten „VISTA Trust“ ähnelt. Bei einem LST werden Anteile an einer Gesellschaft (entweder Labuan Ltd. oder Labuan LLP) in einen Trust eingebracht, dessen Geschäftsleitung allerdings nicht dem Trustee zusteht, sondern den Geschäftsführern der Gesellschaft.

Diese Gesellschaftsform ist insbesondere in der Nachfolgeregelung von Bedeutung, da es dadurch zu getrennten Vermögensmassen kommt (der Trust hält die Gesellschaftsanteile), die Verwaltung aber bei den Geschäftsführern der Gesellschaft verbleibt. Geht nun die Geschäftsführung auf die nächste Generation über, so könnte diese das Investmentkonzept der Gesellschaft zwar steuern und verändern, erhält aber keinen Zugriff auf das Trustvermögen direkt, da dieses im Eigentum des Trustees steht, der den Regelungen aus dem Trust-Vertrag unterworfen ist. In dem Trust-Vertrag kann ferner das Anlagekonzept des Trusts festgelegt werden, womit die Anlagestrategie der Erben eingeschränkt werden kann. Eine weitere Neuerung ist ebenso die Möglichkeit Trusts nun zur Verfolgung eines bestimmten, nicht notwendigerweise gemeinnützigen Zwecks zu gründen. Die Begünstigten entfallen in diesem Fall und werden durch den vom Gründer festgelegten Zweck ersetzt.

Im Verhältnis zu Deutschland ist zu beachten, dass Labuan inzwischen in dem neuen Doppelbesteuerungsabkommen (“DBA“) mit Malaysia vom 23. Februar 2010 nicht mehr eingeschlossen ist, so dass die Vergünstigungen, welche das DBA für deutsche Personen oder deutsche Firmen vorsieht, nicht gelten, wenn die Person oder die Firma die Niederlassung auf Labuan hat.

Darüber hinaus wurde in Malaysia erkannt, dass Personen, die nicht aus dem angelsächsischen Raum stammen, mit der Rechtsfigur des Trusts wenig anfangen können und deshalb davor zurückschrecken könnten, Labuan als Investment Ort zu wählen. Um diesem entgegen zu wirken, wurde neben der Neufassung des Trusts Acts auch ein komplett neues Gesetz erlassen, das nun ausdrücklich die Gründung von Stiftungen regelt, nämlich der Labuan Foundations Act 2010. Der Hauptzweck einer Labuan Stiftung soll die Verwaltung ihres Vermögens sein und sowohl die Gründer als auch die Begünstigten einer Labuan Stiftung können sowohl Ausländer als auch Bürger von Malaysia sein. Mit dieser neuen Gesellschaftsform sollen vor allem vermögende Privatpersonen aus dem mittleren Osten angesprochen werden, denen die Rechtsform eines Trusts nicht bekannt ist und die es vorziehen, eine eigene Rechtspersönlichkeit zum Schutz ihres Vermögens zu schaffen.

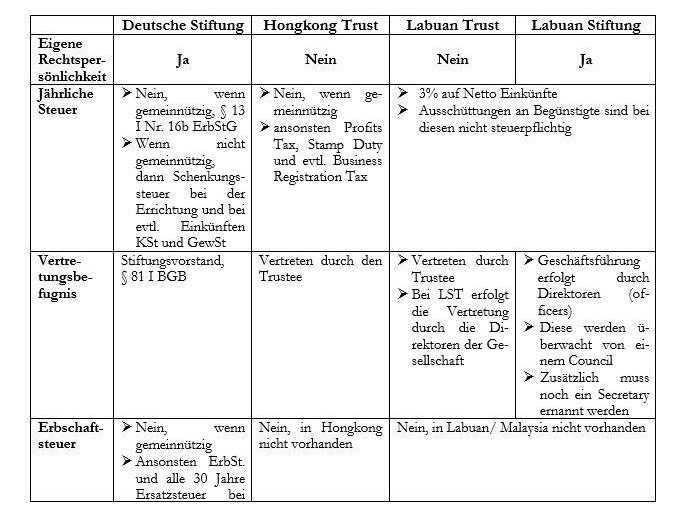

Nachfolgend soll ein kurzer Überblick über die bisher angesprochenen Rechtsformen gegeben werden.

III. Überblick

IV. Zusammenfassung

Der vorstehende Vergleich hat gezeigt, dass es immer noch Unterschiede zwischen dem angelsächsischen Recht der Trusts und dem kontinental-europäischen Recht der Stiftung gibt. Allerdings geht der Trend hierbei eindeutig dazu, die Unterschiede zu verringern, was sich schon aus der erheblichen wirtschaftlichen Bedeutung der Trusts und Stiftungen ergibt und hier die praktische Notwendigkeit besteht, die beiden Rechtsformen einander anzunähern.

Ein gutes Beispiel hat hierbei Labuan gemacht, das nicht versucht hat, die beiden Rechtsformen zu kombinieren, sondern den sehr pragmatischen Weg gegangen ist, beide Rechtsformen nebeneinander zuzulassen, so dass es dem Gründer überlassen bleibt, ob er eine Stiftung oder einen Trust gründen will.