Dr. Constantin Frank-Fahle, LL.M., Rechtsanwalt, und Till Morstadt, Rechtsanwalt, beide Bangkok

Besteuerung deutscher Investitionen in Thailand

Thailand stellt als zweitgroßte Volkswirtschaft nach nominalem Bruttoinlandsprodukt (BIP) innerhalb der Staaten der „Association of Southeast Asian Nations“ (ASEAN) einen der wichtigsten Investitions- standorte in Siidostasien dar. Mit einem erwarteten Wirtschaftswachstum von ca. 3,6 % im Jahr 2018 liegt Thailand zwar unterhalb der prognostizierten ASEAN-Durchschnittswachstumsrate von 4,8 %; das Land bietet sich aber auch unabhangig davon aufgrund seiner zentralen geographischen Lage innerhalb Siidostasiens als Sprungbrett fiir Investitionen in die Region an. Der vorliegende Beitrag soll einen Uberblick iiber die steuerliche Behandlung deutscher Investitionen in Thailand vermitteln.

I. Ausgangsiiberlegungen und Markteintrittsregelungen in Thailand

Thailand zeichnet sich insbesondere durch

– einen Zugang zu kostengiinstigen und gut ausgebildeten Arbeitskraften,

- einer giinstigen geographischen Lage im Herzen der ASEAN-Staaten mit Grenzverbindungen zu Malaysia, Kambodscha, Laos und Myanmar sowie

- einer entwickelten Infrastruktur mit direkten Hafenzugangen zum Golf von Thailand und Andamanensee

aus.1

Ausweislich des „Ease of Doing Business Ranking“ der Weltbankgruppe belegt Thailand derzeit Platz 26.2 Damit liegt Thailand innerhalb der ASEAN-Region auf Platz 3, hinter Singapur (Platz 2) und Malaysia (Platz 24).3

- Foreign Business Act

Bei einem Markteintritt in Thailand miissen auslandische Investoren die Regelungen des Foreign Business Act beachten.4 Auslander im Sinne des Foreign Business Act sind:

- alle natiirlichen Personen, die nicht die thailandische Staatsbürgerschaft besitzen,

- juristische Personen, die nicht in Thailand registriert sind, oder

- juristische Personen, die zwar in Thailand registriert sind,

deren Anteile aber zu 50% oder mehr von den beiden vorgenannten Personengruppen gehalten werden.5

Vom Anwendungsbereich und den Restriktionen ausgenommen sind Gemeinschaftsunternehmen mit einem thailndischen Partner, der die Mehrheit der Gesellschaftsanteile hlt.6 Ob und unter welchen Umstnden ein Gemeinschaftsunternehmen sinnvoll ist, hngt vom Einzelfall ab.7 Joint

Venture-Vertrge knnen in jeder beliebigen Sprache abgeschlossen werden, wobei in der Praxis auf die englische Sprache zurckgegriffen wird.8

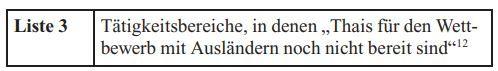

In sachlicher Hinsicht enthlt der Foreign Business Act drei Listen, wonach es Auslndern gar nicht oder nur unter bestimmten Bedingungen mglich ist, in Thailand geschftlich aktiv zu werden:9

Lediglich in den Bereichen, die in den Listen nicht geregelt

sind, konnen Auslander ohne eine investitionsrechtliche Genehmigung tatig werden. Hierzu zahlen z. B. Exporthandel und Produktion.13

2. Investitionsrechtliche Genehmigung iiber das Ministry of Commerce

Fiir die Geschaftsaktivitaten der Liste 2 und 3 kann beim Ministry of Commerce (MOC) eine sog. Foreign Business License beantragt werden.14 Das Verfahren ist relativ bürokratisch, muss in thailandischer Sprache durchlaufen werden und dauert erfahrungsgemaß vier bis sechs Monate.15

3. Investitionsrechtliche Genehmigung ber das Board of Investment

Alternativ knnen auslndische Investoren eine Genehmigung der Geschftsaktivitt ber das thailndische Board of Investment (BOI) einholen, soweit diese vom Frderkatalog des BOI umfasst ist.16 Die thailndische Investitionsfrderbehrde gewhrt Investitions- und Steuervergnstigungen fr eine Vielzahl von Geschftsaktivitten.17 Die wirtschaftlichen Anreize, die frderungswrdigen Projekten gewhrt werden, sind je nach Art und Umfang der Frderung in die

Gruppen A und B unterteilt, wobei jede Gruppe in Untergruppen unterteilt wird, nmlich A1 bis A4 bzw. B1 bis B2.18 Die Gruppe A beinhaltet insbesondere Investitionen im Hochtechnologie- sowie Infrastrukturbereich. Lediglich Projekten der Gruppe Awird eine Befreiung von der Krperschaftsteuer

von bis zu acht Jahren sowie Zollbefreiung fr bestimmteMa schinen und Rohmaterialien gewhrt. Daneben stehen weitere nicht-steuerliche Vergnstigungen zur Verfgung, beispielsweise Erleichterungen bei der Beantragung von Arbeitserlaubnissen fr auslndische Mitarbeiter19 sowie die Mglichkeit, zu Betriebszwecken Land zu erwerben.20

II. Vehikel fr auslndische Investitionen in Thailand

Soweit der Foreign Business Act einem deutschen Investor die avisierte Geschaftstatigkeit gestattet bzw. die Tatigkeit sich investitionsrechtlich iiber das MOC bzw. BOI genehmigen lasst, stellt sich die Frage, „wie“ die Investition umgesetzt werden kann.

Auslandische Investoren bevorzugen in der Regel die Gründung einer eigenstandigen rechtlichen Einheit. Hierfiir steht die Company Limited (Co., Ltd.) zur Verfiigung. Es handelt sich hierbei um eine haftungsbeschrankte Kapitalgesellschaft, die mit der GmbH vergleichbar ist.21 Die Geschaftsführung der Gesellschaft obliegt dem sog. Board of Directors, das grundstzlich auslndisch besetzt sein kann.22 Eine Co., Ltd. muss grundstzlich mindestens drei Gesellschafter haben.23 Das Grndungsverfahren ist verhltnismßig einfach.24 Das Mindestkapital muss aus gesellschaftsrechtlicher Sicht mindestens 15 THB (ca. 0,40 EUR) betragen.25 Bei auslndischen Investitionen hngt das Mindestkapital aber regelmßig von der investitionsrechtlichen Genehmigung ab

und betrgt mindestens zwischen 1–3 Mio. THB (ca.25000–75000 EUR).26 Fiir die Registrierung der Gesellschaft sind mindestens 25 % des Kapitals einzubezahlen.27 Es bestehen derzeit keine generellen Regelungen in Bezug auf Thin Capitalisation, sodass das Verhaltnis zwischen Eigen- zu Fremdkapital grundsatzlich frei bestimmt werden kann. Fiir auslandische Investoren gilt allerdings die Besonderheit, dass im Rahmen der investitionsrechtlichen Abdeckung einer Geschaftsaktivitat iiber das BOI ein debt-to- equity ratio von 3:128 bzw. iiber das MOC von 7:129 im Rahmen der Beantragung der investitionsrechtlichen Genehmigung darzulegen ist.30 Schließlich konnen Investoren alternativ eine bereits bestehende Co., Ltd. erwerben und diese umstrukturieren.31 In beiden Fallen sind vor Ausiibung geschaftlicher Aktivitaten grundsatzlich investitionsrechtliche Genehmigungen iiber das MOC bzw. das BOI einzuholen.32

Bei Staatsauftragen, bei denen der auslandische Investor als Hauptauftragnehmer oder als sog. Nominated Subcontractor tatig wird, ist es in der Regel erforderlich, fiir das jeweilige Projekt eine Betriebsstatte zu registrieren, soweit nicht bereits eine Tochtergesellschaft mit entsprechender Qualifizierung besteht.33 Nach einer jiingst erlassenen ministeriellen Ausnahmeregelung bedarf die Registrierung nur noch der schriftlichen Anzeige gegeniiber dem MOC.34 Das Registrierungsverfahren, welches auch die Beantragung einer Steuernummer beim thailandischen Revenue Department (TRD) umfasst, soll nun binnen weniger Tage zum Abschluss gebracht werden konnen. Es bleibt abzuwarten, ob sich dies in der Praxis bewahrheitet.35 Aus vergaberechtlicher Sicht konnen im Ubrigen Anforderungen an die Erfahrung des Bieters, beispielsweise im Hinblick auf eine mehrjahrige Expertise in Bezug auf gleichgelagerte Projekte die Registrierung einer Betriebsstatte notwendig machen.36

III. Laufende Besteuerung des Investitionsvehikels

In Thailand inkorporierte Gesellschaften sind mit ihrem Welteinkommen korperschaftsteuerpflichtig. In Thailand beschrankt steuerpflichtige auslandische Unternehmen (Betriebstatten) unterliegen hingegen nur mit ihren in Thailand erwirtschafteten Gewinnen der Korperschaftsteuer.

Steuerpflichtige sind grundsatzlich verpflichtet, eine steuerliche Selbstveranlagung vorzunehmen und juristische Personen miissen eine Steuererklarung innerhalb von 150 Tagen nach dem Ende der Buchungsperiode sowie am Ende des Steuerjahres einreichen. Um die Einhaltung der Steuervor- schriften zu gewahrleisten, kann das TRD Steuerpriifungen vornehmen.

- Laufende Besteuerung einer auslindisch investierten Company Limited

Die Korperschaftsteuer in Thailand betragt grundsatzlich 20 %.37 Fiir kleine und mittlere Unternehmen (KMU), deren eingezahltes Kapital am letzten Tag der Abrechnungsperiode nicht mehr als 5 Mio. THB (ca. 125000 EUR) betragt und deren Einnahmen aus Warenverkauf oder Dienstleistungen 30 Mio. THB (ca. 750000 EUR) in dieser Periode nicht iibersteigen, gilt ein progressiver Korperschaftsteuersatz (0 %, 15 % und 20 %).38

Der unbeschrankten Steuerpflicht unterliegen grundsatzlich alle im In- und Ausland erzielten Einkiinfte. Zur Vermeidung der Doppelbesteuerung werden aber die jeweils einschlagigen Doppelbesteuerungsabkommen angewendet.39

Von thailandischen Gesellschaften bezogene Dividenden sind fiir den Fall, dass die Gesellschaftsanteile jeweils drei Monate vor und nach der Dividendenausschiittung gehalten werden,

- zu 50 % steuerbefreit, wenn nicht mehr als 25 % der Gesellschaftsanteile mit Stimmrechten gehalten werden40und

- steuerfrei, wenn mehr als 25 % der Gesellschaftsanteile mit Stimmrechten gehalten werden und die ausschiittende Gesellschaft keine Anteile in der empfangenden Gesellschaft halt (kein Cross-Shareholding).41

Von auslandischen Gesellschaften bezogene Dividenden sind steuerfrei, wenn die auslandische Gesellschaft mit einem Mindeststeuersatz von 15 % besteuert worden ist und iiber einen Zeitraum von mindestens sechs Monaten mindestens 25 % der Gesellschaftsanteile gehalten worden sind.42

Zu den abzugsfahigen Betriebsausgaben zahlen grundsatzlich samtliche Ausgaben, die im Zusammenhang mit dem Unternehmenszweck stehen, insbesondere Arbeitslohne, Zins-, Miet- und Lizenzzahlungen, Abschreibungen, Reisekosten, Versicherungspramien, Verwaltungskosten etc.43

Der Korperschaftsteuersatz kann im Rahmen einer Steuerfrderung durch das BOI bzw. das TRD reduziert werden.44 Werden mehrere steuergefrderte (bzw. sowohl steuergefrderte als auch nicht-steuergefrderte) Geschftsaktivitten ausgebt, muss ber jede Geschftsttigkeit eine separate Buchfhrung gefhrt werden.45

In Thailand getatigte Umsatze unterliegen grundsatzlich einer Quellenbesteuerung:

- Dienstleistungsvertrage: 3 %,46

- Werkvertrage bei Staatsprojekten: 1 %.47

Die einbehaltene Quellensteuer kann mit der in Thailand zu zahlenden Korperschaftsteuer verrechnet werden.48 Dies geschieht iiber einen Tax Credit, der bei Zahlung der Quellensteuer gebucht wird. Zum Nachweis erhalt der Zahlungsempfanger vom Zahlenden ein sog. Withholding Tax Certificate iiber die einbehaltene Steuer. Ubersteigt die einbehaltene Quellensteuer die festgesetzte Korperschaftsteuerschuld (sog. Quellensteueriiberhang), kann ein Antrag auf Steuerrückerstattung gestellt werden.49

Steuergeforderte Unternehmen sind in Bezug auf ihre Umsätze, die aus der geforderten Geschaftsaktivitat herriihren, von der Quellenbesteuerung ausgenommen.50 Hierfiir ist es allerdings erforderlich, dass diese Unternehmen mit ihren Kunden eine Verstandigung dariiber erzielen, dass den Zahlenden ausnahmsweise nicht die Pflicht trifft, Quellensteuer einzubehalten und an das TRD abzufiihren ist.51

- Laufende Besteuerung einer Betriebsstitte

Das thailandische Steuerrecht behandelt, ahnlich wie das deutsche Steuerrecht, Betriebsstatten als eigenstandige Steuersubjekte. Auslandische Unternehmen unterliegen in Bezug auf Betriebsstatten nur mit ihrem in Thailand erwirtschafteten Gewinn der Korperschaftsteuer. Die Quellensteuersatze unterscheiden sich in Bezug darauf, ob ein Doppelbesteuerungsabkommen mit dem jeweiligen Heimatstaat des Stammhauses vorliegt. Bezogen auf Deutschland ergibt sich mit Blick auf Anlagenbauprojekte beispielsweise folgendes Bild:

(1) Betragt die Ausfiihrungsdauer von Montagearbeiten weniger als sechs Monate, sind die Umsatze in Thailand von der Quellenbesteuerung ausgenommen, da nach dem einschlagigen Doppelbesteuerungsabkommen keine Betriebsstatte angenommen wird.52 Anzumerken ist jedoch, dass sich in dieser Konstellation investitionsrechtliche Probleme ergeben, da auch eine Tatigkeit unter sechs Monaten den Beschränkungen des Foreign Business Act unterliegt.

- Dauert die Ausfiihrung der Montagearbeiten langer als sechs Monate, betragt der Quellensteuersatz grundsatzlich 5 %,53 wobei dieser bei Staatsprojekten auf 1 % gesenkt

- Werden die Montagearbeiten ausnahmsweise von einer Betriebsstatte ausgefiihrt, die ein Permanent Branch Of- fice begriindet, indem beispielsweise in Thailand ein Biiro erworben wird, reduziert sich der Quellensteuersatz im B2B-Bereich auf 3 %.54

Problematisch ist hierbei oftmals die klare Kostenzuordnung, da Thailand nach wie vor keine verbindlichen Kriterien festgelegt hat, wie der Betriebsstattengewinn genau zu ermitteln ist. Insbesondere die Weiterbelastung von Over- heads an die thailandische Betriebstatte sorgt immer wieder fiir Diskussionen mit den Steuerbehorden. Vor diesem Hintergrund sollte – auch bei Staatsprojekten, soweit sich ein Anschlussgeschaft absehen lasst und die Ausschreibungsunterlagen dies zulassen – die Projektabwicklung eher iiber eine Tochterkapitalgesellschaft erfolgen.55 wait, Laos, Luxemburg, Malaysia, Mauritius, Myanmar, Nepal, Neuseeland, Niederlande, Norwegen, Oman, Osterreich, Pakistan, Philippinen, Polen, Rumanien, Russland, Schweden, Schweiz, Seychellen, Singapur, Slowenien, Spanien, Sri Lanka, Siidafrika, Siidkorea, Tadschikistan, Taiwan, Tschechische Republik, Tiirkei, Ukraine, Ungarn, Usbekistan, VR China, Vereinigte Arabische Emirate, Vereinigte Staaten von Amerika, Vereinigtes Konigreich Großbritannien und Nordirland, Vietnam, Weißrussland und Zypern. Die einzelnen Abkommen sind auf der Website des TRD einsehbar unter: https://www.rd.go.th/publish/766.0.html

(Stand: 20. 10. 2017).

3. Passive Einkiinfte eines deutschen Investors: Dividenden, Zinsen und Lizenzzahlungen bei direkter Beteiligung

Bei Dividenden-, Zins- und Lizenzzahlungen an den deutschen Investor sind grundsatzlich folgende Quellensteuersatze zu beachten:

Dividenden56 werden grundsatzlich mit einem Quellensteuersatz von 10 % besteuert.57 Die Quellenbesteuerung auf Dividenden erfolgt nicht, soweit diese aus einem steuergeforderten Gewinn herriihrt.58

Von Zinszahlungen werden grundsatzlich 15 % Quellensteuer abgezogen.59 Auf der Grundlage des Doppelbesteuerungsabkommens zwischen Deutschland und Thailand kann dieser Quellensteuersatz aber ausnahmsweise auf 10 % begrenzt werden, wenn die Zinsen einem deutschen Geldinstitut zufließen und es sich bei dem thailandischen Darlehensnehmer um ein „industrielles Unternehmen“ handelt.60

Lizenzgebiihren unterliegen grundsatzlich einer 15 %igen Quellenbesteuerung.61 Bei urheberrechtlichen Vergiitungen ist der Quellensteuersatz gemaß dem Doppelbesteuerungsabkommen reduziert auf 5 %.62

IV. Veriußerungs- und Liquidationsgewinne bei direkter Beteiligung

In Bezug auf Gewinne einer thailandischen Gesellschaft aus dem Verkauf von Gesellschaftsanteilen bzw. Aktien an einer thailandischen Gesellschaft gelten keine besonderen Vorschriften. Einkiinfte dieser Art werden folglich nach den allgemeinen Regelungen behandelt. Erzielt eine auslandische Gesellschaft aus dem Verkauf von Gesellschaftsanteilen bzw. Aktien Gewinne, betragt der Quellensteuersatz grundsätzlich 15 %.63 Steht auf Seiten des Veraußerers eine natürliche deutsche Person, die ihren steuerlichen Wohnsitz nicht in Thailand hat, entfallt auf Veraußerungsgewinne grundsätzlich ebenfalls eine Quellensteuer von 15 %.

V. Verrechnungspreise

Der Revenue Code enthalt keinerlei Bestimmungen in Bezug auf die Vermeidung von missgestalteten Verrechnungspreisen. Demgegeniiber sind u. a. in den Bestimmungen zur steuerlichen Gewinn- und Verlustrechnung Kompetenzen der Finanzbeamten in Bezug auf die Anpassung auf Umsatz- bzw. Kostenseite vorgesehen.64 Vor dem Hintergrund fehlen- der Regelungen im Revenue Code hat die Finanzverwaltung am 16. 5. 2002 eine Verrechnungspreisrichtlinie erlassen.65 Diese soll den Finanzbeamten Kriterien im Hinblick auf die Uberpriifung von Verrechnungspreisen an die Hand geben.66 Rechtlich betrachtet handelt es sich bei der Verrechnungs- preisrichtlinie um innerbehordliche Handlungsanweisungen fiir Finanzbeamte. Sie entfaltet folglich keine unmittelbare rechtliche (Außen-)Wirkung in Bezug auf Steuerpflichtige, wohl aber eine faktische. Die Verrechnungspreisrichtlinie regelt im Wesentlichen die folgenden Aspekte:

- Nach thailandischem auslandischem Recht gegriindete Gesellschaften haben die steuerliche Gewinn- und Verlustrechnung anhand der Vorgaben des Revenue Code (Sec. 65 bis-65 ter) zu erstellen.67

- Der Marktpreis wird definiert als Wert der Gegenleistung fiir Giiter oder Dienstleistungen Zinsen, die voneinander unabhangige Wirtschaftsteilnehmer im Rahmen der Eigentumsiibertragung von Giitern, der Erbringung vonmiissen die Steuerpflichtigen einen entsprechenden Antrag beim Director-General des TRD stellen. Der Antrag muss die Kriterien, Methoden bzw. Voraussetzungen enthalten, die der Steuerpflichtige einhalten muss.72 Die Erfahrung zeigt allerdings, dass Antrage auf Verrechnungspreiszusagen derzeit eher zuriickgewiesen werden.Die thailandische Verrechnungspreisrichtlinie folgt im Wesentlichen der OECD-Verrechnungspreisrichtlinie, auch im Hinblick auf die anwendbaren Verrechnungspreismetho- den.73Das TRD hat bereits 2014 im Rahmen einer Befragung durch den Steuerausschuss der Vereinten Nationen kundgetan, die Verrechnungspreisregelungen zu iiberpriifen und diese auf der Grundlage der Empfehlungen der Organisation fiir wirtschaftliche Zusammenarbeit und Entwicklung (OECD) zu verscharfen.74 Vor dem Hintergrund der Base Erosion and Profit Shifting-Empfehlungen der OECD wurde bereits am 7. 5. 2015 eine Verrechnungspreisnovelle in die National Legislative Assembly eingebracht. Der Gesetzesentwurf, der u. a. vorsah, dass Unternehmen mit konzerninternen Transaktionen innerhalb von 150 Tagen eine umfassende Verrechnungspreisdokumentation einreichen sollen und fiir den Fall, dass den Dokumentationserfordernissen nicht entsprochen wird, Strafen von bis zu 400000 THB (ca. 10000 EUR) verhangt werden konnen, wurde allerdings zunachst nicht weiterverfolgt.75 Am 19. 6. 2017 hat das TRD einen zweiten Gesetzesentwurf, der im Wesentlichen auf dem Entwurf vom 7. 5. 2015 aufbaut, vorgelegt.76 Es ist noch nicht absehbar, wann der Entwurf in Kraft treten wird. Es lasst sich aber sagen, dass Thailand in jedem Fall seine Verrechnungspreisregelungen verscharfen wird.VI.Holdingstrukturen iiber DrittstaatenDeutsche Investitionen in Thailand miissen nicht zwangsläufig direkt erfolgen. Im Rahmen des Markteintritts in Süd- ostasien werden Investitionen in Thailand vielfach iiber Singapur oder Hongkong gelenkt.77 Soweit eine steuerliche Planung möglich ist, kann es sich im Einzelfall auch anbieten, die Investition iiber einen anderen Standort zu strukturieren.78 Thailand unterhalt mit insgesamt 60 Staaten Doppelbesteuerungsabkommen.79VII. Fazit und AusblickThailand bietet unabhangig von der politisch unübersichtlichen Lage einen attraktiven Investitionsstandort innerhalb der ASEAN-Staaten, um nicht nur die Markte in der neu geschaffenen ASEAN Economic Community (AEC) zu erschließen, sondern auch Lieferungen u. a. nach Indien und China, mit denen attraktive Freihandelsabkommen bestehen, abzuwickeln.80 Auslandische Investitionen lassen sich besonders attraktiv über das BOI strukturieren, das je nach Geschaftsaktivitat steuerliche und nicht-steuerliche Forderungen gewahrt, wie die Moglichkeit, Land zu erwerben, die Gesellschaftsanteile vollstandig in auslandischer Hand zu halten und unter erleichterten Bedingungen Aufenthalts- und Arbeitsgenehmigungen fiir auslandisches Fachpersonal zu erhalten.81Unabhangig davon, ob Steuerforderungen bewilligt werden, gilt Thailand aufgrund des relativ geringen Körperschaf steuersatzes (20 %) im Sinne des deutschen Außensteuergesetzes als Niedrigsteuerland.82 Bei der Strukturierung einer Investition in Thailand sind daher stets die Regelungen iiber die Beteiligung an auslandischen Zwischengesellschaften im Auge zu behalten (§§ 7–14 AStG).83 Vor dem Hintergrund der BEPS-Initiative der OECD steht auch in Thailand zu erwarten, dass verscharfte Regelungen in Bezug auf Verrechnungspreise verabschiedet werden.84 Jiingster Ausdruck dieser Bestrebungen ist der Gesetzesentwurf vom 19. 6. 2017.85

Die fortschreitende wirtschaftliche Integration innerhalb der AEC hat auch nach sich gezogen, dass sich die Mitgliedstaaten in einem zunehmenden Wettbewerb um Investoren befinden. Thailand hat seinen Fiihrungsanspruch innerhalb der AEC zuletzt u. a. durch

– die Neuerung der Forderprogramme durch das BOI (Investitionsstrategie 2015–2021),86

- die Kampagne „Thailand 0“87, der ein Entwicklungsplan in Bezug auf zehn Schliisselindustrien sowie die Schaffung einer neuen Wirtschaftszone im Osten des Landes (Eastern Economic Corridor – EEC)88 zugrunde liegt, sowie

- die Reform des Marken-89, Einkommensteuer-90, Arbeitserlaubnis- und Zollrechts91

bekraftigt. Schließlich wurde auch vor dem Hintergrund der erheblichen Investitionen in die thailandische Infrastruktur die Betriebsstattenregistrierung im Rahmen von Staatsprojekten vereinfacht.92 Auch wenn zahlreiche Reformen langst iiberfallig waren, zeigen sowohl die Dichte als auch das

Tempo, dass die thailandische Regierung darauf abzielt, die Investitionsbedingungen weiterhin moglichst attraktiv und wettbewerbsfahig zu gestalten.93

Alexander Olliges, Rechtsanwalt, Luxemburg

Landerreport Luxemburg

I. Rechtspolitischer Hintergrund

Im Jahr 2017 hat es im Großherzogtum Luxemburg einige interessante Entwicklungen in ganz verschiedenen Rechtsbereichen gegeben, die sich zum Teil auch aus der Frage zur Zukunftsfahigkeit des Landes ergaben, welche die Regierung ausdriicklich aufgeworfen hatte: Sie hatte bei dem Okonomen Jeremy Rifkin im Jahr 2015 einen Bericht in Auftrag gegeben, die Zukunftsfahigkeit des Großherzogtums zu untersuchen. Die wahrend eines Jahres ausgearbeiteten Vorschlage sind in einem fast 500 Seiten langen Bericht zusammengefasst, welcher Ende 2016 vorgestellt wurde und einige konkrete Vorschlage macht, wie sich Luxemburg auf die

„dritte industrielle Revolution“ vorbereiten konnte, was die Regierung veranlasst hat, einige dieser Punkte aufzugreifen.

In diesem Kontext mag beispielhaft erwahnt werden, dass das Großherzogtum Luxemburg im April 2017 das Luxembourg House of Financial Technology (nachfolgend: LHoFT) offiziell eroffnet hat. Das LHoFTwird in offentlich-privater Partnerschaft gefiihrt und hat zur Aufgabe, Start-ups im Finanzdienstleistungsbereich und generell FinTechs zu unterstützen. Neben der Bereitstellung einer Infrastruktur fiir junge Griinder biindelt es Initiativen in diesem Bereich und stellt die Verbindungen zum Finanzmarkt und zur Universitat her. Auch in diesem Zusammenhang ist das Gesetz zur „S.a r.l.- S“, „vereinfachte S.a r.l.“ oder „S.a r.l. fiir einen Euro“ vom