长年以来,Lorenz & Partners高度重视通过新闻简讯和手册的方式进行信息更新,然而我们对所提供信息的完整性、正确性或质量不承担任何责任。本新闻稿所含任何信息均不能取代具有执业资格的律师所提供的个人咨询服务。因此,对于因使用或不使用本文中任何信息(包括可能存在的任何种类的不完整或不正确的信息)而造成的损害,若非故意或严重过失所致,请恕我们不承担赔偿责任。

I. 背景

对于外国公司而言, “在泰国经营业务”和“在泰国拥有常设机构”这两个术语在税收方面非常重要。这两个术语有时决定着外国公司是否必须在泰国缴纳所得税或利得税。

通常,如果外国公司在泰国经营业务,则有义务缴纳企业所得税。

如果外国公司的总部注册在与泰国签订了《避免双重征税协定》(“双边协定”或“DTA”)的国家/地区,则该公司只有在泰国设有常设机构(Permanent Establishment)时才有义务缴纳企业所得税。

本文将概括性介绍:外国公司在何种情况下会被视为“在泰国经营业务”或“在泰国拥有常设机构”,以及在税务方面的影响。

II. “在泰国经营业务 ”

1. 一般情况

如果外国公司在泰国设有注册分支机构(registered branch),或者外国公司的代理商或员工在泰国从事业务,则该外国公司将被视为在泰国经营业务。

a)注册分支机构(registered branch)

当一家外国公司在泰国设有分支机构时,泰国税务局通常规定该外国公司必须缴纳企业所得税。

b)代理商或员工

外国公司在下列情形下被视为在泰国经营业务:

i. 它在泰国设有代理商和雇员

并且

ii. 上述代理商或雇员的行为构成外国公司在泰国获得收入的一项“重要因素”,比如下列情形:

– 代理商或雇员代表外国公司在泰国与泰国公司签订销售合同(即使只有一次),或者

– 代理商或雇员仅仅是代表外国公司在泰国帮助确保与泰国公司的订单。

司法实践中,最高法院将技术援助或咨询服务视为援助,因而不构成外国公司在泰国获得收入的“重要因素”。

相反,如果雇员或代表人在泰国代表外国公司提供服务,并且所提供服务的性质与安装机器或者为泰国客户建造建筑物有关,则该情形可视为构成外国公司在泰国获得收入的“重要因素”。

III. “在泰国设有常设机构”

通常,“常设机构”(Permanent Es-tablishment或 PE)被理解为经营公司业务的固定场所。但是,术语“常设机构”细分为三类机构,如下:

1. “资产常设机构”(Asset PE)

根据双边协定,符合以下描述的场所将被认定为“资产常设机构”:

– 一个管理场所

– 一个分支机构(branch)

– 一间办公室

– 一个工厂

– 一个车间

– 矿山,油井或气井,采石场或任何其他自然资源开采场所

– 一个农场或种植园

– 与为他人提供仓储设施有关的仓库。

泰国税务局也将以下场所视为“常设机构”:

– 租用的办公室

– 免费提供达6个月的空间

但是下列各项不视为“常设机构”:

– 仅将设施用作存储或展示本企业货物或商品

– 仅出于存储或展示目的,而维持的本企业货物或商品库存

– 仅出于另一企业的加工处理的目的,而维持的属于该企业的货物或商品库存

– 专为本企业购买商品或货物或收集信息,而维持的营业场所

– 仅出于广告、提供信息、科学研究、或为本企业进行任何其他辅助性活动的目的,而维持的一个固定的营业场所。

2. “活动常设机构”(Activity PE)

双边协定通常规定,如果外国公司为泰国的建筑工地,建筑、装配或安装工程提供支持,并且此类特定活动连续存在六个月及以上,则该外国公司将被视为在泰国具有“活动常设机构”。

3. “代理商常设机构”(Agent PE)

代理常设机构是:

– 通常有权代表外国公司在泰国进行谈判和签订销售合同的人;

– 没有上述权限,但惯常维护商品或货物库存,从而代表外国公司定期完成订单或交货;

– 惯常在泰国为外国公司或由外国公司控制或拥有控制权的其他企业获得全部或几乎全部订单的人。

但是,如果通过经纪人(broker)、一般佣金代理商或任何其他具有独立身份的代理商开展业务,则该外国公司不被视为在泰国拥有“代理商常设机构”。

当双边协定给出独立代理人的定义时,税务局会延用该定义。但是,如果双边协定没有给出独立代理商的定义,独立代理人的地位需要通过查看该代理人是否受外国公司的控制来确定。如果代理人从该外国公司收取的佣金超过该代理人获得的所有佣金费用的75%,通常可以判定该代理人的依存关系。

4. 多边公约

中国和泰国均已签署了经济合作与发展组织的税基侵蚀和利润转移项目(简称 “OECD BEPS Projects”)下的《实施税收协定相关措施以防止税基侵蚀和利润转移的多边公约》(“公约”)。该公约分别于2022年9月1日和2022年7月1日对中泰两国生效。

该公约对签署国现存双边税收协定中常设机构的范围和豁免标准做出了调整。然而,根据中泰两国对公约做出的保留和选择来看,公约未对中泰双边协定中有关常设机构(第五条)的一般性规定造成影响。

然而,中国注册企业通过在泰国的活动,从而在泰国获得运营收入,是否被视为在泰国应税的常设机构并缴纳泰国企业所得税,仍需结合具体情况进行分析。

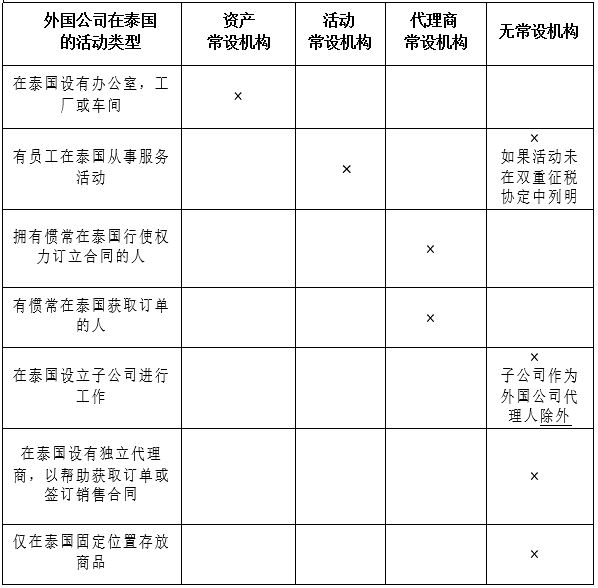

表格1 外国公司/ 常设机构在泰国的活动类型和归类

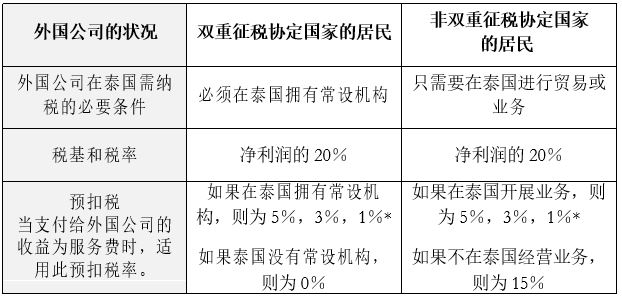

表2: 外国公司在泰国的纳税义务

a) 如果由泰国政府,政府组织等支付,则为1%

b) 如果支付给在泰国设有常设办事处的外国法人公司或合伙企业,则为3%

当外国法人或合伙企业存在下列情形时,视为拥有“常设办事处”(permanent office)(请勿与“常设机构”相混淆):

o 是泰国办事处的所有者;或者

o 除了从事承包工程外,还在泰国从事其他业务,即永久合法地从事业务,例如贸易业务; 或者

o 根据《税法典》第65ter条为泰国的雇员缴纳了公积金。

c) 如果支付给在泰国没有常设办事处的外国法人公司或合伙企业,则为5%

我们希望本新闻通讯中提供的信息对您有所帮助。

如果您还有其他疑问,请随时与我们联系。

LORENZ & PARTNERS 律师事务所

泰国·曼谷·沙吞区沙吞南路·179号

曼谷都市大厦(Bangkok City Tower)27楼 · 10120

座机: +66 (0) 2 287 1882

电子邮箱:[email protected]