Till Morstadt, Michael Lorenz und Dr. Constantin Frank- Fahle

Thailand liegt inmitten der Mitgliedstaaten der Association of Southeast Asian Nations (ASEAN) und damit strategisch ideal, um den wachsenden Markt in ASEAN bzw. der neu geschaffenen ASEAN Economic Community (AEC) zu bearbeiten. Soweit bereits Investitionen in Asien bestehen oder mehrere Investitionen in Südostasien gleichzeitig in Angriff genommen werden, stellt sich die Frage, ob und wo Investitionen regional gebündelt werden können. Als Holdingstandorte haben sich in Südost- und Ostasien insbesondere Singapur und Hongkong etabliert. Im Rahmen der Gründung der AEC hat Thailand seine Investitionsförderung bezüglich operativer Holdinggesellschaften (International Headquarters) grundlegend überarbeitet und macht nunmehr Singapur und Hongkong ernsthafte Konkurrenz im Wettbewerb als Holdingstandort.

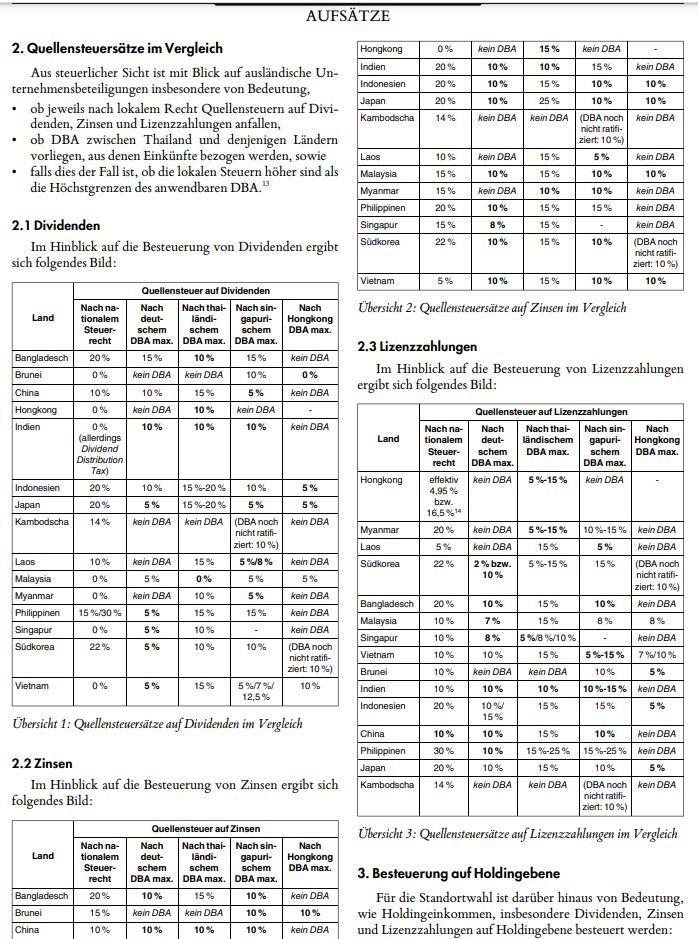

-

Ausgangsüberlegungen

1.1

Holdingfunktionen

Eine Holding bzw. Holdinggesellschaft zeichnet sich ua dadurch aus, dass ihr betrieblicher Hauptzweck darin liegt, Beteiligungen an einer oder mehreren rechtlich selbständigen Gesellschaften zu halten und zu verwalten.1 Neben dem reinen Halten der Anteile können weitere operative Funktionen wie

- strategische Planung und Führung des Teilkonzerns,

- Finanzierung der Tochtergesellschaften (per Eigenkapital, Darlehen des Gesellschafters oder Einräumung/Abtretung von Banklinien [Abzweiglimit]) sowie

- Zentralisierung von Verwaltungsaufgaben, wie Buchhaltung, Controlling, IT und Personalwesen,hinzutreten.

1.2 Nutzen einer regionalen Holdinggesellschaft

Zum einen kann eine regionale Holdinggesellschaft im Vergleich zur direkten Anbindung von Tochtergesellschaften unter einer deutschen (Holding-)Gesellschaft steuerliche Vorteile mit sich bringen.2 Dies hängt im Einzelnen ab von

der Besteuerung der Holdingeinkünfte,

– nach dem Recht des Landes, aus dem die Einkünfte (Dividenden, Zinsen und Lizenzzahlungen) fließen, sowie

– nach dem Recht am Standort der Holdinggesellschaft, • der Behandlung dieser Einkünfte nach dem einschlägigen DBA3 sowie

• dem Vorliegen etwaiger Steuerförderinstrumente für Holdinggesellschaften.

Zum anderen lassen sich in einer Holdinggesellschaft Back- office-Leistungen (bspw. Buchhaltung, Personalwesen, etc) zentral verwalten. Dies ist insbesondere dann sinnvoll, wenn die operativen Einheiten bspw. aufgrund ihrer geringen Größe diese Tätigkeiten nicht selbst erbringen wollen oder können. Nicht zuletzt lassen sich durch eine zentrale Bündelung der Aufgaben Effizienzgewinne erzielen.

- Gesellschaftsrechtliche Bedingungen

Holdinggesellschaften werden in Thailand über Kapitalgesellschaften strukturiert. In Thailand steht hierfür die sog. Company Limited (Co., Ltd.) zur Verfügung.4 Hierbei handelt es sich um eine haftungsbeschränkte Kapitalgesellschaft, die mit der deutschen Gesellschaft mit beschränkter Haftung (GmbH) vergleichbar ist.5 Die Gesellschaft muss mindestens drei Gesellschafter haben.6 Die Geschäftsführung obliegt dem Board of Directors.7 Das Gründungsverfahren ist verhältnismäßig einfach.8

- Investitionsrechtliche Bedingungen

Des Weiteren sind die Voraussetzungen des Foreign Business Act zu beachten.9 Der Foreign Buisness Act regelt die Voraussetzungen, unter denen mehrheitlich ausländisch investierte Gesellschaften in Thailand geschäftlich aktiv werden können.10 Grundsätzlich besteht das Erfordernis, pro Geschäftsaktivität eine sog. Foreign Buisness Licence einzuholen.

Für gewisse Geschäftsaktivitäten kann auch eine Investitionsförderung durch die thailändische Investitionsförderbehörde, das Board of Investment (BOI), eingeholt werden. Das BOI ist direkt dem Büro des Premierministers unterstellt und ist die Hauptkoordinierungsstelle für Investitionen in Thailand.11 Im Zusammenhang mit der Errichtung von Holdinggesellschaften ist insbesondere die Förderkategorie 7.5 (International Headquarter) von Interesse.12

3.1 Thailand

Der Körperschaftsteuersatz in Thailand beträgt derzeit grundsätzlich 20 %.15 Von ausländischen Gesellschaften bezogene Dividenden16 sind steuerfrei, soweit

• die Holdinggesellschaft vor Ausschüttung der Dividende mindestens sechs Monate und nicht weniger als 25 % der Gesellschaftsanteile mit Stimmrechten hält17 und

• der Quellenstaat einen Körperschaftsteuersatz von mindestens 15 % anwendet und der Unternehmensgewinn tatsächlich besteuert worden ist (sog. Holding Company Regime).18

Sofern die thailändische Holdinggesellschaft Dividenden an einen ausländischen Gesellschafter ausschüttet, fällt eine Quellensteuer iHv 10 % an.19

Einnahmen aus Zinsen und Lizenzzahlungen von ausländischen Gesellschaften sind grundsätzlich steuerpflichtig. Lizenz- und Zinszahlungen unterfallen einer Quellensteuer von bis zu 15 %.20 Ausnahmen hierzu bestehen insbesondere, wenn die Holdinggesellschaft eine International Headquarter-Förderung des

BOI erhält.21 3.2 Singapur In Singapur beträgt der Körperschaftsteuersatz derzeit 17 %22, wobei der effektive Steuersatz uaaufgrund

• des Partial Tax Exemption Scheme23 und

• der Corporate Tax Rebate24 oft darunter liegt.25 Dividenden, die von ausländischen Gesellschaften bezogen werden, sind grundsätzlich steuerfrei,

wenn der Quellenstaat einen Mindestkörperschaftsteuersatz von 15 % vorsieht und der Unternehmensgewinn auch tatsächlich besteuert wird.26

Die singapurische Investitionsbehörde, das Singapore Ecocomic Development Board (EDB), hat den sog. Regional Headquarters (RHQ) und den sog. International Headquarters (IHQ) Award verabschiedet.27 Beide Fördermaßnahmen sind im sog. Headquarters Programme zusammengefasst.

Voraussetzung für die Gewährung der Regional Headquarters-Förderung (RHQ) ist

• ein Mindeststammkapital von 200.000 SGD (ca. 130.000 €) zum Ende des ersten Jahres der Förderung bzw.

• 500.000 SGD (ca. 330.000 €) bis zum Ende des dritten Jahres der Förderung.28 Weiterhin müssen

• bis zum Ende des dritten Jahres der Förderung an mindestens drei verbundene Unternehmen der Gruppe außerhalb Singapurs drei unterschiedliche unterstützende

Dienstleistungen erbracht,

• bis zum Ende des dritten Jahres zusätzlich zehn Arbeitnehmer angestellt und fünf geschäftsführende Positionen geschaffen sowie

• jährliche Betriebskosten iHv 2 Mio. SGD (ca. 1,3 Mio. €) nachgewiesen werden.29

Werden die Voraussetzungen erfüllt, wird der Körperschaftsteuersatz für eine Dauer von drei Jahren auf 15 % gesenkt.

Es ist möglich, die Förderung zu verlängern, soweit die vorbenannten Voraussetzungen zum Ende des dritten Förderjahres erfüllt werden.

Die International Headquarters-Förderung wird mit dem Singapore Ecocomic Development Board (EDB) ausgehandelt, wobei die Voraussetzungen der Regional Headquarters-Förderung (RHQ) erfüllt werden müssen.30 Unter gewissen Umständen besteht die Möglichkeit einer Reduzierung des

anwendbaren Körperschaftsteuersatzes auf 10 %, 5 % bzw. 0 % für eine Dauer von 5-20 Jahren.31 Die Förderung wird auf einer Einzelfallbasis vergeben, wobei der Ermessensspielraum der Behörde hier relativ groß ist.

3.3 Hongkong

In Hongkong liegt der Körperschaftsteuersatz derzeit bei 16,5 %.32 Auf Einnahmen aus Dividenden und Zinsen, die eine Hongkonger Gesellschaft erhält, wird keine Steuer erhoben.

Auch wird auf Zinszahlungen und Dividendenausschüttungen keine Quellensteuer erhoben. Besondere Investitionsförderungen für (regionale) Holdinggesellschaften sind in Hongkong (außer im Bereich Banking & Finance) nicht vorgesehen.

4. Steuerliche Förderung von Holdinggesellschaften in Thailand

Das BOI sieht für die Errichtung von internationalen Geschäftszentralen die sog. International Headquarter-Förderung vor.33 Die International Headquarter-Förderung beruht auf der vormaligen Investitionsförderkategorie Regional Operating Headquarters (ROH).34 Die ROH-Förderung hat sich in der Praxis jedoch nicht bewährt, weil ua die Voraussetzungen

4.1 Voraussetzungen

Ein International Headquarter (IHQ) ist eine in Thailand registrierte Kapitalgesellschaft, die für die Muttergesellschaft und verbundene Unternehmen unterstützende Dienstleistungen erbringt.37 Im Vordergrund steht also insbesondere die Bündelung von Serviceleistungen in der Region. Die

IHQ-Gesellschaft muss, um steuerliche Vorteile zu erhalten,

• mindestens eine unterstützende Dienstleistung gegenüber mindestens einem verbundenen Unternehmen außerhalb Thailands erbringen38,

• ein registriertes und einbezahltes Stammkapital in einer Höhe von mindestens 10 Mio. THB (ca. 250.000 €) 39 sowie

• jährliche Betriebsausgaben in Thailand in einer Höhe von mindestens 15 Mio. THB (ca. 375.000 €) nachweisen.40

4.2 Steuererleichterungen

Es muss ein Antragsverfahren beim Revenue Department durchlaufen werden, um sich für die Steuererleichterungen als IHQ-Gesellschaft zu qualifizieren.41 Für den Fall, dass eine IHQ-Gesellschaft die vorgenannten drei Voraussetzungen in einem Jahr nicht erfüllt, entfallen die Steuererleichterungen rückwirkend für das jeweilige Geschäftsjahr.42

4.2.1 Körperschaftsteuer

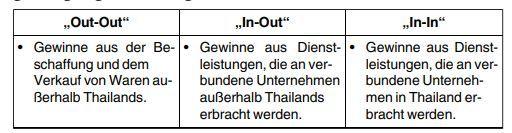

Sind die vorgenannten Voraussetzungen erfüllt, gelten die folgenden Steuerbefreiungen bzw. -erleichterungen:

• Befreiung von der Körperschaftsteuerauf:

– Gewinne aus Dienstleistungen, die an verbundene Unternehmen außerhalb Thailands erbracht werden („in-out“).43

– Einkommen aus Dividenden und Lizenzgebühren, die von verbundenen Unternehmen außerhalb Thailands gezahlt werden.44

– Kapitalgewinne aus der Übertragung von Anteilen von verbundenen Unternehmen außerhalb Thailands.45

– Gewinne aus der Beschaffung und dem Verkauf von Waren außerhalb von Thailand („out-out“).46

• Halbierung der Körperschaftsteuer (von derzeit 20 % auf 10 %):

– Gewinne aus Dienstleistungen, die an verbundene Unternehmen in Thailand erbracht werden („in-in“)47 sowie

– Einkommen aus Lizenzgebühren von verbundenen Unternehmen in Thailand.48

• Befreiung von der Quellensteuer (Withholding Tax) auf folgende Zahlungen an nicht thailändische Unternehmen mit keinerlei Geschäftsaktivität in Thailand:

– Dividenden, die an die Gesellschafter des IHQ ins Ausland gezahlt werden.49

– Zinsen, die an eine Konzerngesellschaft gezahlt werden, soweit diese Zinsen für Darlehen gezahlt werden, die aufgenommen wurden, damit das IHQ verbundene Unternehmen in Thailand oder im Ausland finanzieren kann.50

4.2.2 Specific Business Tax

Weiterhin wird eine Erleichterung von der sog. Specific Business Tax (eine Art besondere Gewerbesteuer)51 auf Zins einkünfte, die von verbundenen Unternehmen in Thailand oder im Ausland im Rahmen der Finanzierung von Konzerngesellschaften erzielt werden, gewährt.5

4.2.3 Einkommensteuer für ausländisches Management

Ausländischen Mitarbeitern des IHQ, die

- einen steuerlichen Wohnsitz in Thailand begründet haben – also mindestens 180 Tage pro Jahr in Thailand verbringen53– und für das IHQ arbeiten,

- ein Mindestjahreseinkommen iHv 2,4 THB (ca. 60.000 €) beziehen sowie

- eine Arbeitserlaubnis vom Ministry of Labour erhalten haben,

wird eine Steuererleichterung in Form einer Pauschal- besteuerung des Gehalts iHv 15 % gewährt (andernfalls erfolgt die Besteuerung progressiv mit einem Spitzensteuersatz iHv 35 %).54 Im Rahmen der Pauschalbesteuerung können keine abzugsfähigen Aufwendungen und Steuerfreibeträge geltend gemacht werden.55

4.3 Dauer und andere Vergünstigungen

Die IHQ-Steuerprivilegien werden bis zu einer Maximaldauer von 15 Jahren gewährt.56 Neben den vorgenannten Steuerprivilegien erhalten IHQ-Unternehmen vom BOI folgende Investitionsförderungen:

- Möglichkeit von 100 % Foreign Ownership.

- Möglichkeit, für Betriebszwecke Land zu 57

- Freistellung von Einfuhrzöllen für die Einfuhr von Geräten, die für Forschungs- oder Ausbildungszwecke genutzt 58

- Einfacherer Zugang zu Arbeitsgenehmigungen für ausländische 59

- Vereinfachte 60

4.4 Zusammenfassender Überblick

Tabellarisch lassen sich die körperschaftsteuerlichen Vergünstigungen wie folgt nachvollziehen:

Übersicht 4: Körperschaftsteuerreduzierung durch die International Headquarters-Förderung

Aufgrund der weitreichenden Steuererleichterungen ist damit zu rechnen, dass IHQ-Gesellschaften vermehrt Steuerprüfungen ausgesetzt sein werden. Daher sollte auf eine genaue Dokumentation sowie eine getrennte Erfassung der jeweiligen Geschäftsvorgänge in einzelnen Profit Centers geachtet werden.

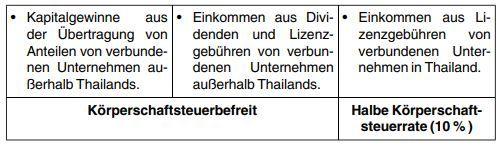

5. Fazit

Übersicht 5: Vergleich der Körperschaftsteuer- und Quellensteuersätze sowie Investitionsförderprogramme

Während Thailand grundsätzlich das sog. Welteinkommensprinzip anwendet, wonach die weltweiten Einkünfte einer Gesellschaft in Thailand besteuert werden, gilt in Hongkong und Singapur das sog. Territorialitätsprinzip.61 Nach dem Territorialitätsprinzip kommt es im Grundsatz lediglich zu einer Besteuerung der Einkünfte, die aus dem Inkorporierungsstaat (Hongkong bzw. Singapur) bzw. aus dem tatsächlichen Sitzstaat stammen. Mit der Verabschiedung der International Headquarter-Förderung in Thailand wurden die Nachteile des Welteinkommensprinzips abgemildert, da Einkünfte, die außerhalb Thailands erzielt werden, im Wesentlichen körperschaftsteuerbefreit sind. Die Aufhebung der Quellenbesteuerung in Bezug auf Dividendenzahlungen führt ebenfalls zu einer Angleichung an die Steuersituation in Hongkong und Singapur.

Die Entscheidung, wo eine Holdinggesellschaft angesiedelt wird, sollte im Ergebnis allerdings in erster Linie auf operativen Erwägungen beruhen. Die Erfahrung zeigt, dass insbesondere die folgenden Faktoren von Bedeutung sind:62

- Nähe zu wachsenden Märkten sowie zu bereits bestehenden Produktionsstätten des Konzerns,

- rechtliches und regulatorisches Umfeld,

- Errichtungs- und Betriebskosten63,

- transparenter und einfacher Marktzugang,

- Zugang zu qualifizierten Mitarbeitern sowie

- politische und wirtschaftliche

Wesentlich für die Standortwahl ist auch der erforderliche administrative und finanzielle Aufwand für die Erlangung von Investitionsförderungen. Dieser ist in Singapur nicht unerheblich. Insbesondere der Nachweis in Bezug auf Stammkapital, Umfang der Dienstleistungserbringung, Quantität und Qualität der Arbeitnehmer sowie der jährlichen Geschäftsausgaben dürften gemessen an dem Steuervorteil – Reduktion der Körperschaftsteuer um 2 % in der ersten Stufe – nur im Ausnahmefall den Aufwand für einen Förder- antrag rechtfertigen.64 Demgegenüber sind die Voraussetzungen, die an die Förderung in Thailand gestellt werden, weitaus weniger streng. Am einfachsten ist in dieser Hinsicht sicherlich Hongkong, das bereits ohne jegliche Sondergenehmigungen ein attraktives Steuermodell anbietet.

Ungeachtet der Erfüllbarkeit der Investitionsfördervoraussetzungen setzt die Einrichtung einer International Headquarter-Gesellschaft auch voraus, dass eine kritische Umsatzgröße erreicht wird, die es rechtfertigt, eine zusätzliche Einheit zu gründen, zu unterhalten und den administrativen Aufwand der Beantragung und Verwaltung der Investitionsförderung zu durchlaufen.65

In der Praxis dürfte die Errichtung einer Holdinggesellschaft in Thailand unter Inanspruchnahme der Investitionsförderung (International Headquarter) gerade für diejenigen Inverstoren von Interesse sein, die bereits in Thailand vertreten sind bzw. ein großes Marktpotential in Thailand selbst sehen, da sich die Mehrkosten für die Unterhaltung dann minimieren lassen. Dies kann oftmals die Nachteile gegenüber den klassischen Holdingstandorten Hongkong und Singapur ausgleichen.

Als Faustregel gilt aber, dass sich kurzfristige Steuervorteile aufgrund hoher Kosten und zu komplexer Strukturen oftmals langfristig nicht auszahlen. Vielmehr sollten operative Kriterien im Vordergrund stehen, um auch im Falle von Änderungen der steuerlichen Gesamtsituation effizient organisiert zu sein.

Deutsches Elterngeld bei Wohnsitz in der Schweiz?

Martina Sunde

Der deutsche Staat ist großzügig zu seinen frischgebackenen Eltern. Pausiert ein Elternteil mit der Erwerbstätigkeit nach der Geburt eines Kindes, kann er bzw. sie bis zu zwölf Monate lang 67 % des vor der Geburt verdienten Nettogehalts beziehen.1 Zwar wird immer wieder diskutiert, ob das Elterngeld in familienpolitischer Hinsicht tatsächlich die Erwartungen erfüllt, die in es gesetzt wurden. Unzweifelhaft leistet es jedoch für diejenigen, die in seinen Genuss kommen, in vielen Fällen einen nicht zu vernachlässigen

zum Problem werden, wenn – etwa aufgrund einer beruflichen Veränderung des weiterhin erwerbstätigen Partners – ein Umzug ins Ausland ansteht. Dies soll im nachfolgenden Beitrag aufgegriffen und der Frage nachgegangen werden, welche Auswirkungen ein Umzug in die Schweiz2 auf das Elterngeld hat.

1. Nationales Recht Deutschland und Schweiz

Nach § 1 Abs. 1 Nr. 1 BEEG knüpft das Elterngeld an den Wohnsitz bzw. den gewöhnlichen Aufenthalt in Deutschland an.3 Mit dem Umzug in die Schweiz entfällt diese Voraussetzung. Nun könnte man sich damit trösten, dass auch im Schweizer Recht Familienleistungen vorgesehen sind. Zu nennen ist etwa die Kinderzulage, ein Pendant zum deutschen Kindergeld, die pro Kind und Monat (mindestens) 200 CHF beträgt.4 Ferner hat eine Mutter in der Schweiz Anspruch auf Mutterschaftsurlaub. Während dieser Zeit wird eine Mutterschaftsentschädigung iHv 80 % des vor der Geburt bezogenen Einkommens, jedoch höchstens