Einleitung

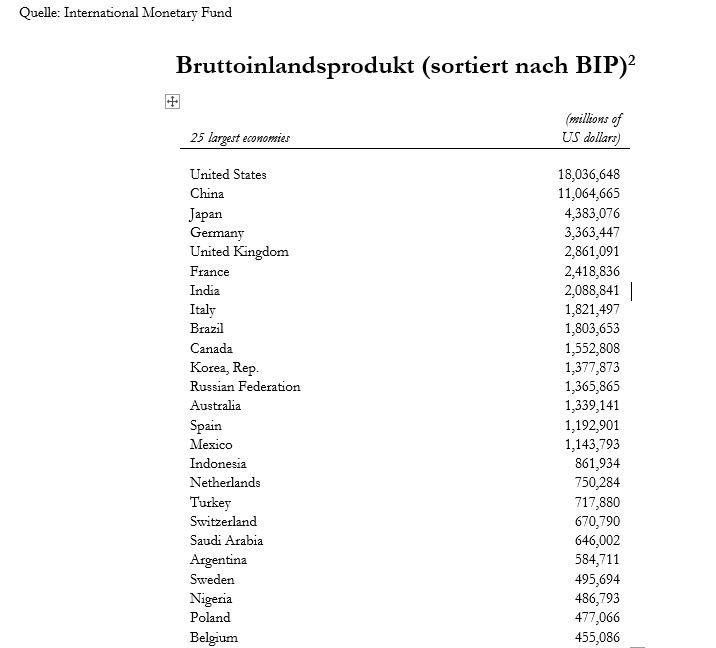

China ist unbestritten die zukünftige Weltwirtschaftsmacht. Trotz vieler Expertenstimmen, die vor einer Überhitzung des chinesischen Marktes warnen, versucht die chinesische Regierung, alles zu unternehmen, um dem vorzubeugen. Aber China hat sein gesamtes wirtschaftliches Potential bei weitem noch nicht ausgeschöpft. Chinas Bedeutung für die Weltwirtschaft wird auch in den kommenden Jahren wachsen. Es wird erwartet, dass China bis zum Jahre 2050 zur wirtschaftlichen Supermacht aufsteigen und dabei die derzeit stärksten Wirtschaftsnationen hinter sich lassen wird. Dabei könnten die USA im Jahre 2039 wirtschaftlich überholt werden, Japan wurde bereits 2010 und Deutschland (welches 2007 noch den dritten Platz belegte) schon 2008 überholt.

I. Die Volksrepublik China (VRC)

Die Volksrepublik China (VRC) ist das bevölkerungsreichste Land der Erde. Mit 1,39 Mrd. Einwohnern leben in ihr mehr Einwohner als in den USA, Australien und ganz Afrika zusammen. Des Weiteren hat die VRC das viertgrößte Staatsgebiet der Welt und umfasst – mit Ausnahme Taiwans und einiger kleiner Inseln vor der Küste Fujians – beinahe das gesamte als China bekannte kulturell-geografische Gebiet Asiens.

China wird im englischen Sprachraum auch als Mainland China bezeichnet. Dieser Begriff schließt die an der Küste gelegenen Sonderverwaltungszonen Hongkong und Macao aus, die seit 1997 bzw. 1999 zum Staatsgebiet gehören.

Seit Gründung der VRC im Jahr 1949, als sich nach dem Bürgerkrieg und dem Sieg Maos die Kuomintang unter Chiang Kai-shek nach Taiwan zurückzogen, wird China von der Kommunistischen Partei (KP) regiert

Das Staatsgebiet der VRC gliedert sich in 22 Provinzen und fünf autonome Gebiete. Davon machen die drei größten Provinzen 45% der Staatsfläche aus: Xinjiang und Tibet im Westen sowie die Innere Mongolei im Norden. Allerdings sind diese Gebiete, die nur 4% der Gesamtbevölkerung Chinas bewohnen, sehr dünn besiedelt.

Die VRC – bis in die 1990er Jahre als Entwicklungsland eingestuft – entwickelt sich seit ihrer teilweisen Öffnung nach der Kulturrevolution zunehmend zu einer Großmacht. Nach über 30 Jahren rasanten Wirtschaftsaufschwungs, häufig auch zu Lasten von Mensch und Umwelt, findet nun allmählich eine nachhaltige(re) Entwicklung statt.

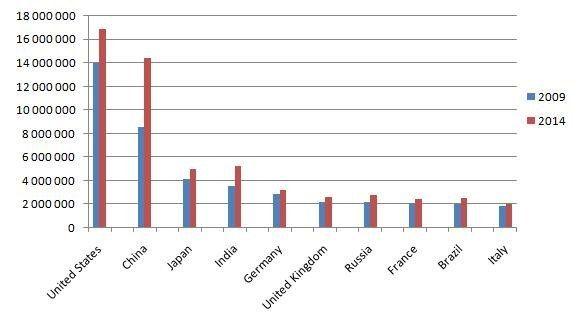

Das starke Wirtschaftswachstum Chinas wird sehr deutlich, wenn man dessen Kaufkraftparität (Purchase Power Parity, PPP) mit anderen bedeutenden Wirtschaftsnationen vergleicht: Danach nimmt die chinesische Wirtschaft bereits heute direkt nach den USA weltweit den zweiten Platz ein.

Die Währung Chinas ist der Yuan Renminbi (RMB). 1 USD entspricht aktuell ca. 6,8 RMB. Die Wechselkurse bleiben seit ca. zehn Jahren mehr oder weniger stabil.

1. Überblick über das Pearl River Delta (PRD)

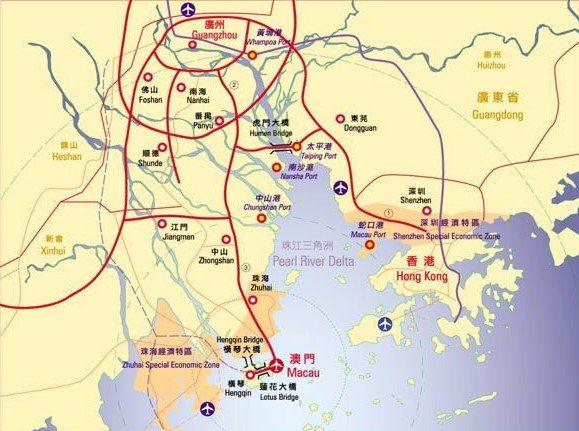

Das PRD ist ein geographischer Teil des Pan-Pearl River Delta (PPRD), welches aus neun Provinzen im Süden und Südwesten Chinas, sowie den zwei „Special Administrative Regions (SAR)“ Hongkong und Macao besteht, die zusammen die “9 + 2 Economic Zone” bilden.

Das PRD liegt im südlichen Territorium der Provinz Guangdong und teilt diese in der Mitte. Der Perlfluss ist zwar nur 177 km lang, aber dennoch eine der bedeutendsten Schifffahrtsstraßen Chinas; er speist sich unter anderem aus drei größeren Flüssen: Dem West-Fluss (2.197 km lang), der bei Guangzhou einmündet und dem Nord-Fluss (468 km) der bei Sanshui in den Perlfluss einfließt. Der Ost-Fluss (523 km lang) mündet südlich von Guangzhou in das Delta ein.

Im Jahr 2016 betrug das BIP der Provinz Guangdong 1.2 Bio. USD, das von Gesamtchina ca. 11 Bio. USD. Damit machte das BIP der Provinz Guandong über 12% des gesamten BIP Chinas aus und belegt damit den ersten Platz unter den BIP-stärksten Verwaltungsgebieten. Die Provinz Guangdong ist damit eine der reichsten Provinzen in China, mit dem höchsten Anteil an Milliardären in der gesamten VRC.

Als eine der wirtschaftlich bedeutendsten und dynamischsten Regionen ist das PPRD die Erweiterung des ehrgeizigen „Großer Perlfluss-Delta Wirtschaftsplans“. Insgesamt umfasst dieser Plan, der am 1. Juli 2004 unterzeichnet wurde, eine Fläche von 2 Mio. km² und betrifft damit über 500 Mio. Menschen (im Vergleich: USA 300 Mio. Einwohner). Die Ausdehnung des PPRD entspricht in etwa einem Fünftel der Gesamtfläche Chinas. Drei Hauptbereiche können der Initiative zugeordnet werden:

⦁ Die Bildung einer starken Wirtschaftsregion mit dem Fokus auf Globalisierung

⦁ Zusammenfassung von Ost-, Mittel und Westchina

⦁ Stärkung des Closer Economic Partnership Agreements (CEPA) mit Hongkong

Die riesige Schwemmebene, die der Perlfluss in der Region um seine Mündung gebildet hat, ist eine wichtige landwirtschaftliche Region und seit den letzten 20 Jahren ein Brennpunkt des Wirtschaftsbooms.

2. Die Region um Hongkong (Special Economic Region)

Das vom Perlfluss durchflossene Gebiet gilt als einer der aktivsten Wirtschaftsräume Chinas mit den Sonderwirtschaftszonen Shenzhen und Zhuhai sowie den Millionenstädten Guangzhou, Foshan und Dongguan. Inzwischen bilden diese Städte eine fast durchgehende Stadtlandschaft mit einer hohen Konzentration an industriellen Betrieben.

a) Hard Facts

Die Städte Guangzhou und Shenzhen gehören zu den aktivsten Wirtschaftszentren. Das jeweilige BIP der beiden Städte liegt bei 22,198 USD (Shenzhen) und 19,393 USD (Guangzhou) pro Kopf und damit deutlich über dem von Shanghai (14,653 USD) und Peking (15,216 USD). Als Metropolregion ist Guangzhou mit über 44 Mio. Einwohnern die grösste Agglomeration Chinas.

Es waren vor allem Unternehmen aus Hongkong und Taiwan, die seit Anfang der 80er Jahre im PRD investiert und damit diesen dynamischen Entwicklungsprozess eingeleitet haben. Viele der internationalen Industriegrößen wie IBM, Compaq, Canon, Pioneer, MTU, Siemens, Bosch, Henkel, Schering und Lufthansa Technik sind ebenfalls in der Region präsent und investieren dort in hohem Umfang.

30% aller weltweiten Exporte Chinas werden im PRD produziert, obwohl dieses nur 0,4% der Gesamtfläche Chinas ausmacht. 2011 machte das BIP des PRD 9,2% des gesamten BIP Chinas aus und das Handelsvolumen der Region betrug 26,7% des gesamten chinesischen Handelsvolumens.

b) Arbeitsbedingungen

Die Arbeitsbedingungen in der PRD-Region sind mit europäischen Verhältnissen nicht vergleichbar.

Während im produzierenden Sektor lediglich ungelernte Arbeiter benötigt werden, die im Wesentlichen aus ganz China in diese Region auf begrenzte Zeit (3 bis 5 Jahre) einwandern, sind auf der anderen Seite viele Unternehmen zunehmend dahin ausgerichtet, hochwertigere Produkte zu produzieren, für die entsprechend ausgebildetes Personal notwendig, aber zusehends schwerer zu finden ist.

Die Regelarbeitszeit eines Fabrikarbeiters soll – laut dem am 1. Januar 1995 in Kraft getretenen Arbeitsgesetz – nicht mehr als 8 Stunden pro Tag betragen, während die durchschnittliche Wochenarbeitszeit 44 Stunden nicht übersteigen soll. Üblicherweise sind der Samstag oder der Sonntag normale Arbeitstage. Der Arbeitgeber soll sicherstellen, dass die Angestellten und Arbeiter wenigstens einen Tag pro Woche frei haben. Erlaubt ist jedoch auch die Einführung von anderen Arbeitszeitmodellen, sofern diese firmennotwendig sind und von der Arbeitsbehörde genehmigt wurden. Der Arbeitgeber soll die Urlaubstage für Arbeiter so legen, dass sie auf die folgenden öffentlichen Feiertage fallen:

⦁ Neujahr (2 Tage);

⦁ Frühlingsfestival (7 Tage);

⦁ internationaler Tag der Arbeit (5 Tage);

⦁ Nationalfeiertag (7 Tage);

⦁ weitere gesetzliche Urlaubstage (provinzabhängig).

Insgesamt gibt es damit 21 gesetzliche Feiertage. Viele Vorschriften des chinesischen Arbeitsrechts lassen hierbei jedoch Ausnahmen zu. Allerdings

müssen diese betrieblich notwendig, bei den zuständigen Behörden angemeldet und von diesen genehmigt sein. Geleistete Überstunden sollen mit 150% bis 300% des üblichen Stundenlohns vergütet werden.

Das Arbeitsrecht wurde im Jahr 2008 durch das Arbeitsvertragsgesetz inklusive einer Durchsetzungsverordnung ergänzt. Dieses beinhaltet unter anderem den zwingenden Inhalt eines Arbeitsvertrages und ist daher bei lokalen Verträgen nach chinesischem Recht unbedingt zu beachten.

So ist mittlerweile unbedingt für den Beginn des Arbeitsverhältnisses ein schriftlicher Arbeitsvertrag erforderlich. Weiterhin existieren nun detaillierte Regelungen für befristete Arbeitsverhältnisse. Grundsätzlich können befristete Arbeitsverhältnisse in China abgeschlossen werden, Besonderheiten finden sich allerdings bei der Verlängerung von befristeten Arbeitverhältnissen. So ist ein Arbeitsverhältnis grundsätzlich als unbefristet anzusehen, wenn ein Angestellter 10 Jahre für den Arbeitgeber tätig war. Ebenso liegt grundsätzlich ein unbefristetes Arbeitsverhältnis vor, wenn ein zuvor befristetes Arbeitsverhältnis zum dritten Mal erneuert wird. Effektiv ist damit für ein befristetes Arbeitsverhältnis lediglich eine Verlängerung möglich, soweit die Entstehung eines unbefristeten Arbeitsverhältnisses vermieden werden soll.

Arbeitsverhältnisse können grundsätzlich einvernehmlich aufgelöst werden. Die gesetzliche Kündigungsfrist seitens des Angestellten beträgt 30 Tage, während der Probezeit findet eine auf 3 Tage verkürzte Frist Anwendung. Der Arbeitgeber kann eine fristlose Kündigung nur unter bestimmten Bedingungen durchsetzen (Art. 39 Labour Contract Law). Bei Nichtvorliegen solcher Gründe muss eine Frist von 30 Tagen eingehalten oder alternativ ein Monatsgehalt gezahlt werden.

Betriebsbedingte Kündigungen unterliegen weiteren gesetzlichen Vorschriften und sind erst bei Kündigungen von 20 Arbeitern oder, soweit weniger als 20 Arbeiter gekündigt werden soll, dann möglich, wenn mindestens 10% der Arbeiter entlassen werden.

Das Arbeitsvertragsrecht beinhaltet zudem auch Regelungen bezüglich von Abfindungen. Soweit eine reguläre Kündigung oder eine Kündigung aus betrieblichen Gründen ausgesprochen wird, ist der Arbeitgeber verpflichtet, dem Arbeitnehmer eine Abfindung („Economic Compensation“) zu zahlen. Die Abfindung richtet sich nach der Anzahl an Jahren, die der Arbeitnehmer in dem Unternehmen tätig war und beträgt in den meisten Fällen ein Monatsgehalt pro Jahr der Tätigkeit, wobei eine Tätigkeit von unter einem Jahr aber mehr als sechs Monaten gesetzlich als ein Jahr angesehen wird.

Grundsätzlich kann also der Abschluss eines befristeten Arbeitsverhältnisses wirtschaftlich vorteilhaft sein, jedoch sind hierbei die oben genannten Regelungen, die die Verlängerung des Arbeitsverhältnisses betreffen, zu beachten. Weiterhin ist eine Kündigung auch während der Probezeit recht einfach möglich. Allerdings sind in diesem Zusammenhang die Regelungen zur maximalen Dauer der Probezeit zu beachten, die zwischen einem und sechs Monaten liegen darf.

Bei den einfachen Arbeitern handelt es sich hauptsächlich um Personen aus verschiedenen entlegenen Provinzen, die für die Dauer des Arbeitsverhältnisses anreisen, und anschließend wieder zu ihren Familien zurückkehren. Wie in den meisten Fabriken Chinas wohnen die Angestellten in einem Wohnheim (auf ca. 12 m², ca. 8 Menschen in Stockbetten) auf dem Firmengelände mit angeschlossener Kantine. Verpflegung und Unterkunft sind üblicherweise kostenlos.

Am Beispiel von Shenzhen zeigt sich, dass es bei geeigneter Vorbereitung noch relativ problemlos ist, Arbeiter für die Produktion zu finden. In Shenzhen findet täglich eine sogenannte Jobbörse statt. Firmen können dort nach vorheriger Anmeldung einen Stand mieten und Stellenangebote veröffentlichen; Interessierte können so direkt Kontakt zu den Firmen aufnehmen.

Anders als die Auswahl der Beschäftigten für die Fabriken, stellt sich die Auswahl der Angestellten in dem Bereich der hochwertigen Produktion, für die ausgebildete Fachkräfte benötigt werden, nicht immer so einfach dar. Für den Bedarf bringen die Universitäten der Region zwar relativ gut ausgebildete Fachkräfte hervor, jedoch ist die Anzahl der Absolventen noch immer nicht ausreichend. Des Weiteren wird der Pool an qualifizierten Fachkräften auch durch die Zuwanderung qualifizierter Arbeiter aus allen Landesteilen, u. a. auch Hongkong, ergänzt. Allerdings müssen sich auch diese Fachkräfte das spezifische, von den Firmen benötigte Fachwissen erst aneignen.

c) Anbindung an den internationalen Handel

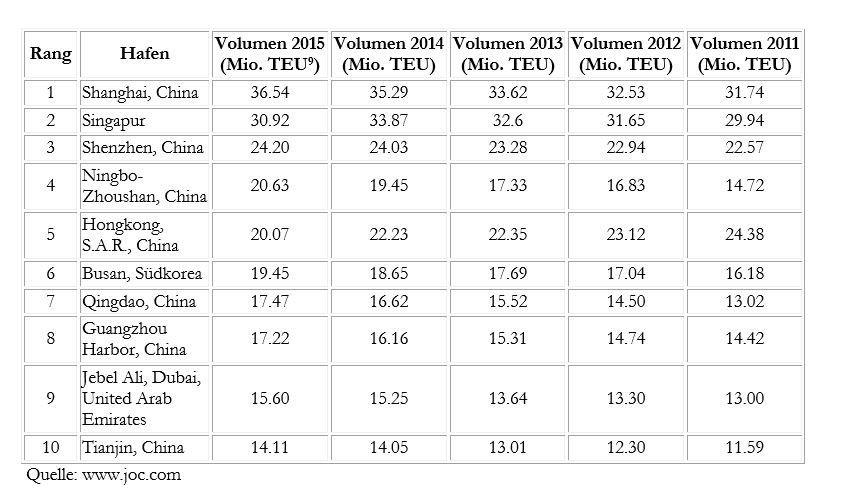

Die Region des PRD ist aufgrund seiner hervorragenden Infrastruktur unmittelbar an den internationalen Handel angebunden. Doch nicht nur der internationale Handel, sondern auch die Belieferung von Kunden in China über das PRD verläuft erfolgreich. Das PRD mit seiner Nähe zu den beiden

Städten Macao und Hongkong liegt wirtschaftlich und logistisch gesehen in einer optimal konzipierten Region.

3. Unternehmensgründung in VRC

Der direkteste Weg, den chinesischen Markt zu erschließen, ist die Gründung einer Gesellschaft nach chinesischem Recht. Hierfür stehen maßgeblich drei gängige Gesellschaftsformen für eine Foreign Invested Enterprise (FIE) zur Verfügung. Der ausländische Investor kann, je nach Ausrichtung der geschäftlichen Betätigung, zwischen den folgenden Organisationsformen wählen:

⦁ Repräsentationsbüro

⦁ Joint Venture (JV)

⦁ Wholly Foreign-Owned Enterprise (WFOE)

a) Das Repräsentationsbüro

Die Eröffnung eines Repräsentationsbüros (Vertretung) ist manchmal der einfachste Weg für die Etablierung einer wirtschaftlichen Präsenz in China. Ein solches Repräsentationsbüro darf jedoch lediglich die Anbahnung und Vermittlung von Kontakten, Beratungstätigkeiten, Marketing und andere Non-Profit-Tätigkeiten ausführen.

Eine Repräsentanz kann zwar Verträge bis zur Unterschriftsreife ausarbeiten, sie ist jedoch nicht berechtigt, Rechnungen zu stellen,

unmittelbar oder im Namen des Stammhauses Verträge einzugehen oder Produkte des Stammhauses zu importieren.

Die Eröffnung einer Repräsentanz ist von den zuständigen Behörden vor Ort zu genehmigen. Im Regelfall kann eine Repräsentanz nur in Zusammenarbeit mit einem „Sponsor“ gegründet werden. Dieser kann ein chinesisches Unternehmen sein, zu welchem bereits geschäftliche Kontakte bestehen. Zunehmend treten aber auch Service-Unternehmen als „Sponsor“ auf.

Im Februar 2010 hat die chinesische Regierung mit der Verabschiedung der „Provisional Measures for Tax Collection and Administration for Foreign-Enterprise Representative Offices“ signifikante Änderungen der Besteuerung von Repräsentationsbüros vorgenommen. Rückwirkend seit dem 1. Januar 2010 sind damit Repräsentationsbüros nicht mehr von der Steuer ausgenommen, sondern unterfallen nunmehr unter anderem der Körperschaftsteuer.

Diese Maßnahme wurde ergriffen, um dem häufigen Missbrauch dieser Rechtsform entgegenzuwirken. Viele Repräsentationsbüros wurden häufig illegal genutzt, um gewinnbringende Tätigkeiten in China durchzuführen und die sich daraus ergebenden Gewinne von der Steuer auszuschließen.

In diesem Zusammenhang sollte nunmehr im Einzelfall geprüft werden, ob die Gründung eines solchen Repräsentationsbüros noch als sinnvoll erachtet wird. Unternehmen mit bereits bestehenden Repräsentationsbüros sollten eine etwaige Steuererleichterung auf der Basis von internationalen Abkommen prüfen. Gegebenenfalls kann es somit mittlerweile vorteilhafter sein, eine „Wholly Foreign-Owned Enterprise“ mit eigener Rechtspersönlichkeit zu gründen.

b) Joint Venture

Die Eingehung eines Joint Ventures ist manchmal eine notwendige Alternative, da durch restriktive Bestimmungen der chinesischen Regierung eine WFOE nicht für alle Wirtschaftsbereiche, insbesondere nicht für wirtschaftliche Kernbereiche, als zulässige Unternehmensform zur Verfügung steht.

Die Gründung einer WFOE ist beispielsweise in den Bereichen Versicherungen, Handel, Telekommunikation, Immobilien, Druck und Logistik, sowie der Energieversorgung derzeit noch ausgeschlossen.

Durch diese Einschränkungen versucht die Regierung, wirtschaftliche Bereiche von übergeordneter Priorität unter direkter Kontrolle zu behalten.

Ein Joint Venture ist eine Kooperation zweier oder mehrerer Unternehmen zu einem gemeinsamen Zweck. Im chinesischen Kontext ist ein Joint Venture die Zusammenarbeit eines chinesischen Unternehmens mit einem ausländischen Partner. Sicherlich ist die direkte Zusammenarbeit mit einem lokalen Partner ein gewisser Verlust an Unabhängigkeit, dennoch kann der ausländische Investor auch davon profitieren. Dies vor allem dann, wenn der chinesische Partner gewisse Stärken hat, z.B. über die lokale/regionale Behördenunterstützung, gute Marktkenntnisse, Landbesitz und einen guten Zugang zu Zulieferern verfügt. Insoweit kann ein chinesischer Partner seine Funktion als Türöffner zum chinesischen Markt erfüllen. Des Weiteren können sich natürlich auch die Start-Up Kosten durch eine solche Partnerschaft ggf. reduzieren bei gleichzeitig steigenden Chancen des Unternehmenserfolgs. Trotz dieser möglichen Vorteile muss vor übertriebenen Erwartungen gewarnt werden. In diesem Zusammenhang ist insbesondere größte Aufmerksamkeit auf die detaillierte und interessengerechte Ausarbeitung eines Joint-Venture Vertrages zu legen, um dem Risiko von Streitigkeiten vorzubeugen und die Erwartungen beider Parteien in Einklang zu bringen. Jedoch besteht stets die Gefahr des Technologieabflusses oder sogar -diebstahls durch den chinesischen Partner.

Bei Joint Ventures unterscheidet man zwischen

⦁ Equity Joint Venture (E-JV) und

⦁ Co-operative oder auch Contractual Joint Venture (C-JV).

Die meisten der in China eingegangenen JVs sind E-JVs. C-JVs und E-JVs sind in vielerlei Hinsicht ähnlich. So sind z.B. der Genehmigungsprozess, die zuständigen Behörden, die steuerliche Förderung wie auch der rechtliche Status identisch.

Ein E-JV ist eine Limited Liability Company nach chinesischem Recht und haftungsrechtlich mit einer deutschen GmbH vergleichbar. Insoweit verfügt ein E-JV über eine eigene Rechtspersönlichkeit und ist mit einem eigenen Vermögen, sowie mit eigenen Rechten und Pflichten ausgestattet. Jeder Gesellschafter hat Anspruch auf Gewinnverteilung im Verhältnis zu seiner Kapitalbeteiligung bzw. seiner Investition. Laut den gesetzlichen Regelungen für ein E-JV beträgt der ausländische Mindestanteil am registrierten Kapital 25%. Das Mindestkapital beträgt in der Regel zwischen 100.000 und 500.000 RMB (ca. 12.000 bis 60.000 EUR). In 2014 wurde das gesetzliche Mindestkapital für Beratungs- und Handelsfirmen abgeschafft. In anderen Branchen wie z.B. der Finanzindustrie gelten nach wie vor Mindestkapitalanforderungen. Die lokalen Genehmigungsbehörden

verlangen je nach Branche und voraussichtlicher Geschäftstätigkeit ein höheres registriertes Kapital.

Die Gestaltung des C-JV ist auf zwei Arten möglich: Die erste ist eine Arbeitsgemeinschaft ohne eigene Rechtsperson, bei der die Partner vertraglich verbunden sind, dabei aber alle Risiken getrennt tragen. Ein C-JV kann aber auch als neue Limited Liability Company gegründet werden, d.h. die Geschäfte werden im eigenen Namen und auf eigenes Risiko der neuen China-Gesellschaft durchgeführt. Der entscheidende Unterschied zum E-JV ist allerdings, dass die Gewinne unabhängig von der Höhe der Kapitalanteile der Parteien verteilt werden. So kann beispielsweise vereinbart werden, dass der ausländische Investor bis zur Rückführung seiner Investition einen erhöhten Gewinnanteil erhält. Dies ist jedoch nur zulässig, wenn bei Beendigung des C-JV seine Sacheinlagen an den chinesischen Partner übergehen.

Das Modell des C-JV eignet sich besonders für zeitlich befristete Projekte. In der Praxis wird es häufig bei Infrastruktur- und Immobilienprojekten bevorzugt.

Die Laufzeit des Joint Venture kann frei bestimmt werden. Zur Erlangung von Steuervergünstigungen muss die Laufzeit mindestens zehn Jahre betragen.

Weiterhin muss bei der Vereinbarung eines chinesisch-ausländischen Joint-Ventures (Sino-Foreign Joint Venture) beachtet werden, dass das chinesische Recht diesbezüglich keine freie Rechtswahl zulässt, sodass auf den Vertrag, zumindest soweit chinesische Gerichte angerufen werden, zwingend chinesisches Recht Anwendung findet.

c) Wholly Foreign-Owned Enterprise (WFOE)

Im Vergleich zu einem Joint Venture sprechen für die Gründung einer Wholly Foreign-Owned Enterprise (WFOE) vor allem Aspekte wie die schnelle Einrichtung, die flexiblere Unternehmensführung sowie ein besserer „Know-how-Schutz“. Gegenargumente sind die fehlenden Kontakt- und Vertriebsnetzwerke eines chinesischen Partners. Zudem wird das Risiko ausschließlich vom ausländischen Investor getragen.

Eine WFOE ind er Form einer Foreign Investment Company Limited by Shares zeichnet sich dadurch aus, dass die Haftung der Gesellschafter auf ihre Kapitaleinlage beschränkt ist. Die einschlägigen Vorschriften wie beispielsweise „Provisions for Listing of Foreign Investment Shares inside China by a Company Limited by Shares“ stellen detaillierte, komplexe

Regelungen und Voraussetzungen dar, die teilweise dazu beitragen, dass viele ausländische Kapitalbeteiligungen bis jetzt nicht den gewünschten Erfolg haben.

4. Steuern in China

a) Die wichtigsten Steuerarten

(1) Körperschaftsteuer (Foreign Enterprise Income Tax)

Chinesische Unternehmen unterliegen mit ihrem Welteinkommen der chinesischen Körperschaftsteuer.

Mit Beschluss des chinesischen nationalen Volkskongresses vom 16. März 2007 trat zum 01. Januar 2008 ein neues Einkommensteuergesetz mit einheitlichen Körperschaftsteuersätzen, einheitlichen Abzugsstandards und Steuerbegünstigungen in Kraft. Damit sind die vorher geltenden unterschiedlichen steuerlichen Behandlungen inländischer und ausländisch investierter Unternehmen nunmehr aufgehoben und aneinander angeglichen worden. Der Steuerzahler ist „das Unternehmen“, der Steuerschuldner die chinesische Gesellschaft (Muttergesellschaft). Im Gegensatz zum vorher geltenden Recht wird zum Beispiel nicht mehr jede selbständige Zweigniederlassung eines einheimischen Unternehmens als Steuerschuldner und -zahler behandelt. Der Umfang der Steuerschuld wird nun durch den Sitz des Unternehmens bestimmt, unterschieden wird dabei grundsätzlich zwischen „ansässigen“ und „nicht ansässigen“ Unternehmen. Dabei wird die „Ansässigkeit“ eines Unternehmens in einer kombinierten Methode zum einen nach dem Ort der Eintragung der Gesellschaft, zum anderen nach dem Ort der effektiven Geschäftsführung bestimmt. Der neue Steuersatz beträgt einheitlich für alle Unternehmen 25%. Jedoch sind davon auch nach neuem Recht gewisse Ausnahmen vorgesehen. So kann zum Beispiel der Steuersatz bei hoch qualifizierten High–Tech Unternehmen auf 15% Prozent reduziert werden, bei kleinen Unternehmen und Firmen, die keinen oder wenig Gewinn erwirtschaften, ist eine Reduktion bis auf 20% möglich. Es besteht die Möglichkeit Verluste bis zu 5 Jahre nach dem Entstehen steuerlich wirksam geltend zu machen. Die einheitlichen Steuersätze reduzieren nunmehr die steuerlichen Belastungen einheimischer Unternehmen und erhöhen in gewissem Umfang die Steuerbelastung für ausländische Unternehmen (FIEs), die in der Vergangenheit meist unterschiedliche Steueranreize genossen und niedrigeren Steuersätzen unterfielen. Da aber der Steuersatz immer noch geringer als der Durchschnitt der entsprechenden Steuersätze in einigen umliegenden asiatischen Ländern ist, besteht für die Attraktivität Chinas als Anziehungspunkt hinsichtlich der Investitionen ausländischer Investoren keine Gefahr.

(2) Einkommensteuer

Die Einkommensteuer variiert je nach Art des Einkommens. Während das Arbeitseinkommen mit 5-45% und die Managementgebühren einer progressiven Besteuerung unterliegen, werden andere Einkommensformen, z.B. Einkünfte aus Dienstleistung und Vermietung, Lizenzgebühren und Dividendeneinkünfte pauschal mit 20% besteuert.

Im Hinblick auf die Besteuerung des Arbeitseinkommens hat China zurzeit mit 99 Ländern Doppelbesteuerungsabkommen (DBA) geschlossen. Zur Interpretation des DBA mit Singapur wurde im Jahr 2010 die Circular 75 (Guoshuifa [2010] No. 75) erlassen, die jedoch auch zur Auslegung anderer DBA genutzt wird, die vergleichbare Vorschriften enthalten.

Nach den DBA wird die Einkommensteuer in China grundsätzlich nur erhoben, wenn das Einkommen von Ausländern aus einer Tätigkeit in China herrührt oder abgeleitet werden kann und diese sich länger als 183 Tage in China aufhalten oder wenn das Arbeitseinkommen von einer chinesischen Niederlassung einer ausländischen Firma in China getragen wurde.

Ab 183 Tagen Aufenthalt findet eine Besteuerung des in China erzielten Einkommens in China statt. Nach Ablauf von 5 Jahren, soweit der Steuerpflichtige nicht mindestens 90 Tage im Jahr oder insgesamt 30 Tage pro Jahr am Stück außerhalb Chinas verbringt, tritt eine unbeschränkte Steuerpflicht ein. Dies hat zur Folge, dass der Steuerpflichtige mit seinem gesamten Welteinkommen in der VRC steuerpflichtig wird. Im Ausland gezahlte Steuern können allerdings in Abzug gebracht werden.

(3) Mehrwertsteuer und Geschäftssteuer

In China beträgt die Mehrwertsteuer (Value Added Tax) allgemein 17%. Für einige Güter (z.B. Bücher, spezielle Ölsorten) beträgt sie 13%. Weitere Ermäßigungen oder sogar Befreiungen gibt es u.a. für bestimmte Waren der Grundversorgung, gebrauchte Anlagegüter sowie für Kleinunternehmen. Es ist darauf hinzuweisen, dass beim Erwerb von Anlagevermögen die Vorsteuer nicht immer voll in Abzug gebracht werden kann und daher Kostencharakter hat. Beim Export von Gütern ist der Vorsteuerabzug je nach Exportgut nur teilweise möglich.

Mit der Geschäftssteuer (Business Tax) werden Umsätze besteuert, die Unternehmen und Personen im Rahmen von Dienstleistungen und sonstigen Leistungen, dem Verkauf von Immobilien und der Übertragung immaterieller Güter in der VRC erzielen. Die Geschäftssteuer beträgt zwischen 3% und 20%, bei Finanzdienstleistungen beträgt der Steuersatz 5%.

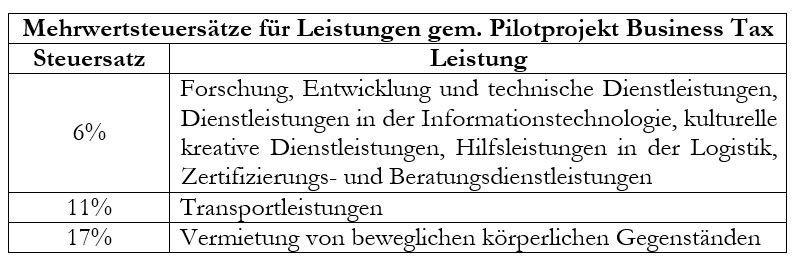

(4) Reform der Mehrwert- und Geschäftssteuer

Seit dem 1. Januar 2012 läuft ein Pilotprojekt in Shanghai, dem sich in der Zwischenzeit u.a. die Städte Peking und Tianjin, sowie die Provinzen Jiangsu, Anhui, Fujian, Guangdong, Zhejiang und Hubei angeschlossen haben.

Im Rahmen des Pilotprojekts werden bestimmte Leistungen von der Geschäftssteuer ausgenommen und unterliegen fortan der Mehrwertsteuer. Damit ist insoweit die Möglichkeit des Vorsteuerabzugs eröffnet:

Das Pilotprojekt bringt zwar prinzipiell eine Verringerung der Steuerlast mit sich, kann aber aufgrund der unabgeschlossenen Vorsteuerabzugskette, da das Pilotprojekt nur auf bestimmte Städte und Provinzen beschränkt ist, insgesamt eine Erhöhung der Steuerlast bewirken. Dies dürfte vor allem Logistikunternehmen treffen.

Dennoch ist das Pilotprojekt der erste Schritt für die lang erwartete Zusammenführung von Mehrwert- und Geschäftssteuer.

Am 01. August 2013 wurde das Pilotprojekt auf die gesamte Region der VRC ausgeweitet.

(5) Einfuhrumsatzsteuer (Import VAT)

Die Einfuhr von Waren in die VRC wird mit der Einfuhrumsatzsteuer, die den Mehrwertsteuersätzen entspricht, sowie einem Einfuhrzoll belegt. Der Steuersatz und der Zollsatz richten sich nach den jeweiligen Importgütern.

Auch die Einfuhr von Betriebsausstattung und Anlagen in die VRC unterliegt allgemein der Einfuhrumsatzsteuer und dem Zoll.

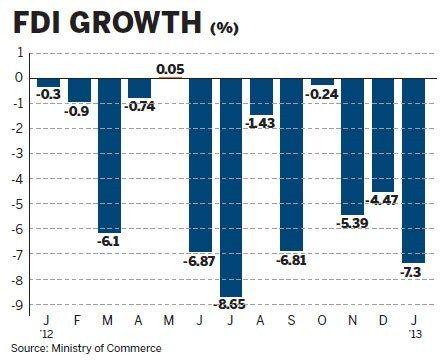

b) Das Unternehmensteuerrecht

Eine der Bedingungen für Chinas Aufnahme in die WTO war die Reform des Unternehmensteuerrechts, bezüglich der ungleichen steuerrechtlichen Behandlung von inländischen und ausländischen Unternehmen. Ziel der Reform war es einheitliche, transparente und faire Marktregeln zu schaffen und einen fairen Wettbewerb zwischen verschiedenen (nationalen und internationalen) Unternehmen zu fördern und zu gewährleisten. Ausländische Unternehmen sind in China über einen langen Zeitraum geringer besteuert worden als inländische Unternehmen. Dies wurde vornehmlich von der chinesischen Regierung genutzt, um ausländische Direktinvestitionen in China zu fördern. So konnte China allein durch die Steuervergünstigungen im Jahr 2007 die Summe von 85 Mrd. USD (Net 67 Mrd. USD) an ausländischen Direktinvestitionen verzeichnen. Damit lag China bei den ausländischen Direktinvestitionen hinter den USA (199 (Net 193) Mrd. USD), Großbritannien (186 (Net 171) Mrd. USD), Frankreich (151 (Net 123) Mrd. USD) und den Niederlanden (104 Mrd. USD) weltweit auf Platz 5. Mittlerweile ist die Summe der Direktinvestitionen jedoch wieder zurückgegangen, wie folgende Übersicht des Wirtschaftsministeriums zeigt (2012):

Seit dem 01. Januar 2008 gilt ein neues Unternehmensteuerrecht mit einer einheitlichen Besteuerung inländisch und ausländisch investierter Unternehmen in Höhe von 25%. Einhergehend mit dem neuen Gesetz wurden die alten Steuervergünstigungen abgeschafft. Zweifellos wird durch die Unternehmensteuerreform die Steuerlast ausländisch investierter, insbesondere solcher die in der Vergangenheit spezielle Steuervergünstigungen genossen, erhöht.

Aber auch das neue „Corporate Income Tax Law“ (CIT Law) sieht Steuervergünstigungen vor. So sieht das Gesetz anstelle der bisherigen ortsbezogenen Steuervergünstigungen nunmehr verschiedene spartenbezogene Vergünstigungen vor. Zusätzlich zu den reduzierten Steuersätzen für kleinere Unternehmen und qualifizierte High-Tech Unternehmen werden unterschiedlich abgestufte Vergünstigungen für Neugründungen und Unternehmen, die in von China als förderungswert angesehenen Industriezweige wie zum Beispiel Umweltschutz und Infrastruktur investieren, gewährt.

Von relevanter Bedeutung ist insbesondere die nunmehr einheitliche Berechnung des zu versteuernden Einkommens durch einheitlich geschaffene Standards für den Kostenansatz. Nach bisherigem Recht konnten einheimische Unternehmen Teile von Gehältern, die über einem bestimmten Limit lagen, beispielsweise nicht als betriebsbedingte Aufwendung bzw. Kosten in Ansatz bringen, wohingegen ausländisch investierte Unternehmen die Gehälter in tatsächlich gezahlter Höhe absetzen konnten. Nach neuem Recht werden tatsächlich entstandene betriebsbedingte Aufwendungen nun in angemessener Höhe als abzugsfähig angesehen.

II. Einführung zu Hongkong

1. Allgemeine und wirtschaftliche Rahmenbedingungen

Seit der Rückgabe Hongkongs an die VRC am 01. Juli 1997 hat sich an Hongkongs Stellung als einer der führenden Wirtschaftsstandorte Asiens nichts geändert. Hongkong bleibt bis zum Jahre 2047 eine Sonderverwaltungsregion der VRC, mit völkerrechtlichem und staatsrechtlich abgesichertem Autonomiestatus („Ein Land, zwei Systeme“).

Auf einer Fläche von knapp 1.100 Quadratkilometern, vergleichbar der Größe des Saarlandes, verteilen sich ca. 7,37 Mio. Einwohner, was ungefähr der Einwohnerzahl der Schweiz entspricht. Trotz seiner beschränkten Größe bietet Hongkong fast unbegrenzte Entfaltungs- und Geschäftsmöglichkeiten.

Das Wirtschaftszentrum der Insel befindet sich auf Hong Kong Island sowie der Halbinsel Kowloon, ein dritter sogenannter „CBD“ (Central Business District) wird momentan nahe dem ehemaligen Flughafen in Kai Tak gebaut. Hongkong ist arm an natürlichen Ressourcen und daher in hohem Maße abhängig vom internationalen Handel und seiner Position als Finanzstandort.

Deutsche Firmen haben Hongkong als Finanzstandort bereits vor langer Zeit für sich entdeckt und seitdem einen wesentlichen Beitrag zur wirtschaftlichen Entwicklung Hongkongs beigetragen. Deutschland ist Hongkongs wichtigster Handelspartner in Europa. Derzeit sind rund 550 deutsche, über 100 österreichische und 125 Schweizer Firmen in Hongkong präsent. Hongkong bleibt für deutschsprachige Firmen ein wichtiges Tor zum chinesischen Markt. Von Hongkong aus werden außer mit der VRC auch Geschäfte mit Japan, Korea, Südostasien, Indien und Australien/Neuseeland abgewickelt.

Firmen aus dem deutschsprachigen Raum entscheiden sich nicht nur deshalb für Hongkong, weil 16,5% Maximalbesteuerung für Unternehmen

und Zollfreiheit lockt. Die ehemalige Kronkolonie führt darüber hinaus Englisch (neben Kantonesisch) als zweite Amtssprache, sie verfügt über einen der größten Häfen der Welt, eine gut ausgebaute Infrastruktur und bietet nicht zuletzt Rechtssicherheit.

Ein attraktives Potenzial wird derzeit auch für Anbieter aus den Wachstumsbranchen Bio- und Medizintechnik, erneuerbare Energien oder nachhaltiges Bauen gesehen. Zudem ist Hongkong einer der wachstumsstärksten Pharmamärkte in ganz Asien. Aber auch in den Bereichen wie Abfallentsorgung und Ingenieurwesen bestehen hervorragende Chancen für Produkte und Dienstleistungen aus dem deutschsprachigen Raum.

Der Handel zwischen Hongkong und der VRC ist keine Entwicklung der letzten Jahre, sondern war von Anbeginn an – seit Gründung Hongkongs durch die Briten – die wirtschaftliche Grundlage der ehemaligen Kronkolonie als Handelshafen. Allerdings wurde die Integration Hongkongs in die Wirtschaft der VRC in den letzten Jahren aufgrund der Öffnungstendenzen dieses Landes gegenüber der Weltwirtschaft und der effektiven Produktionsmöglichkeiten erheblich intensiviert. So stellt sich heute der Markt für Reexporte von und nach China als einer der zentralen Wachstumsgründe dar. Das BIP pro Kopf ist mit dem der vier großen Volkswirtschaften Westeuropas (Deutschland, Frankreich, Großbritannien, Italien) vergleichbar. Betrachtet man das BIP nach Kaufkraftparität pro Kopf, so wird Hongkong mit einem Wert von ca. 58.300 USD in Asien lediglich von Macau, Singapur und Brunei übertroffen. Hierbei hat China lediglich einen Wert von 15.400 USD.

Das Wirtschaftswachstum Hongkongs betrug in den Jahren zwischen 2000 und 2012 stabile 4-7%. Von der Asienkrise (Finanz-, Währungs- und Wirtschaftskrise Ostasiens) wurde 1997 auch Hongkong getroffen, dessen Wirtschaft 1998 um 5% schrumpfte. Nach dieser Krise erholte sich die Wirtschaft jedoch wieder und wuchs seither stark an. Die SARS-Krise 2003 führte zu keinem erneuten Einbruch des Wirtschaftswachstums, welches durchschnittlich 5,2% pro Jahr betrug. Von der weltweiten Finanzkrise 2009 wurde Hongkong hingegen nicht verschont. Während im Jahr 2007 mit 6,3% noch ein überdurchschnittliches Wachstum erzielt werden konnte,

sank das Wirtschaftswachstum im Jahre 2008 von 7,3% im ersten Quartal auf minus 2,5% im vierten Quartal, woraus sich ein Gesamtwachstum von lediglich 2,5% im Jahre 2008 ergab. Als Reaktion wurde im Oktober 2008 eine Task Force on Economic Challenges (TFEC) eingerichtet, welche die Auswirkungen der Krise auf die Hongkonger Wirtschaft beurteilen und Abhilfemaßnahmen vorschlagen sollte. Auch hat die Hongkonger Regierung verschiedene Gegenmaßnahmen beschlossen, darunter Steuererleichterungen, Ausgaben für Infrastrukturprojekte und Beschäftigungsprogramme sowie einen weiteren Ausbau der Beziehungen und der Zusammenarbeit mit der VRC.

Seit 2010 wächst die Wirtschaft Hongkongs wieder beständig. Das Wirtschaftswachstum in 2010 betrug überdurchschnittliche 6,8%, bevor es sich im Jahr 2011 wieder auf ca. 4-5% reduzierte.

Anfang 2017 wurde Hongkong zum 23. Mal in Folge zur freiesten Wirtschaft der Welt gewählt.

Die Inflationsrate bewegte sich über die letzten 5 Jahre zwischen 2-6% p.a. Der wichtigste Treiber hinter der relativ hohen Inflationsrate ist Housing. Hongkongs Immobilienmarkt gilt als mit Abstand teuerster der Welt. Dies liegt an verschiedenen Faktoren, einerseits genügt das Angebot an neuem Wohnraum nicht der Nachfrage, andererseits hat der Umstand, dass der Hong Kong Dollar an den US Dollar angebunden ist, dazu geführt, dass sich Käufer von Immobilien sehr günstig (zu USD Zinsen) verschulden konnten aber gleichzeitig hohes Wachstum und Inflation herrschte. Eine Situation, welche normalerweise mit höheren Zinsen einhergeht.

Die Regierung Hongkongs hat verschiedene Massnahmen zur Kühlung des Immobilienmarktes in Angriff genommen, allerdings mit überschaubarem Erfolg. Einerseits muss mittlerweile 50% Eigenkapital eingebracht werden für Immobilien bis zu einem Wert von 10 Mio. HKD (ca. 1,1 Mio. EUR), andererseits wurden Stempelsteuern von 15% für Non-Residents eingeführt, und es wird eine Stempelsteuer von mindestens 10% erhoben wenn der Besitzer die Immobilie innerhalb von drei Jahren weiterverkauft. Sämtliche Massnahmen haben bis jetzt nur begrenzte Wirkung gezeigt. Housing gilt als das grösste soziale Problem in Hongkong, und die Strassenproteste, welche sich in 2014 und 2015 ereignet haben, wurden unter anderem immer wieder auf diese Problematik zurückgeführt.

Hongkong hat über die letzten Jahre einen Budgetüberschuss erzielt und verfügt im Jahre 2017 über 842 Mrd. HKD (ca. 100 Mrd. EUR) an finanziellen Reserven. Für das Budget Jahr 2017-2018 stehen Einnahmen von 507 Mrd. HKD Ausgaben von 491,4 Mrd. HKD gegenüber. Im Jahr 2016-2017 allein betrug der Budgetüberschuss fast 96 Mrd. HKD, dies primär aufgrund deutlich höherer Preise, welche durch den Verkauf von Land erzielt wurden, was schon immer eine wichtige Einkommensquelle für die Regierung Hongkongs war.

Für das Fiskaljahr 2017-2018 hat der Finanzminister – wie mittlerweile über die letzten Jahre üblich in Hongkong – verschiedene Tax Benefits angekündigt. Dazu gehören Einkommensteuer Rabatte von 75% von bis zu 20.000 HKD. Dazu wurden Kinderabzüge und weitere Abzüge im Zusammenhang mit der Pflege von Elternteilen erhöht.

2. Politische und rechtliche Rahmenbedingungen

Das staatliche System von Hongkong kann als quasi-präsidiales System bezeichnet werden, das vom Parlament als eigentlichem Gesetzgeber nicht völlig abhängig ist. Die Exekutive wird vom Chief Executive geführt. Er wählt die Mitglieder des „Executive Council“ aus, welches als Kabinett dient. Die drei wichtigsten politischen Ministerposten hierbei sind der „Chief Secretary for the Administration of Government“, der „Financial Secretary“ und der „Secretary of Justice“. Ratsmitglieder sind in der Regel Beamte oder Wirtschaftsvertreter.

Der Legislative Council ist verantwortlich für die Gesetzgebung, die durch das „Executive Council“ vorgeschlagen wird. Es bewilligt die öffentlichen Ausgaben und überwacht die Exekutive. Nur 20 der 60 Sitze im Legislative Council werden durch eine direkte Wahl ermittelt. Zehn weitere werden durch ein Auswahlkomitee ermittelt, welches von pro-chinesischen Institutionen beherrscht wird. Die restlichen 30 werden durch ebenfalls als China-gewogen geltende „Functional Constituencies“ ernannt. Hongkong hat mit Ausnahme der Bereiche Verteidigung und internationale Beziehungen weiterhin einen – wie im Übergabe-Abkommen zwischen der VRC und Großbritannien vorgesehen – hohen Autonomiegrad gegenüber der VRC. Trotz einigen Protesten sowie einer Erstarkung der Pro-Independence und Anti-Establishment Parteien finden nachwievor keine vollumfaenglich demokratischen Wahlen für den Chief Executive statt.

3. Das Verhältnis zur VRC / Closer Economic Partnership Agreement (CEPA)

Bei dem Closer Economic Partnership Agreement (CEPA) handelt es sich um ein bilaterales Freihandelsabkommen zwischen Hongkong und China. Es wurde am 29.06.2003 bzw. am 29.09.2003 unterzeichnet und trat in zwei Phasen jeweils zum 01. Januar 2004 und 2005 in Kraft. Es wurden seither fast jedes Jahr weitere Maßnahmen zur schrittweisen Öffnung des bilateralen Handelsverkehrs vereinbart. Das Ziel ist es, den Handel zwischen China und Hongkong mit Ausnahme weniger strategischer Sektoren praktisch vollständig zu liberalisieren. Dabei geniesst Hongkong einen Most-Favoured Treatment Status welcher bedeutet, dass jegliche Handelsabkommen zwischen China und anderen Ländern auf Hongkong ausgeweitet werden müssen, wenn die jeweiligen Bestimmungen großzügiger ausgelegt sind als im CEPA.

CEPA erleichtert Unternehmen aus Hongkong den Markteintritt nach China und diente China ursprünglich auch zur Vorbereitung des Beitritts zur World Trade Organisation (WTO) 2006. Teilweise gehen die Zugeständnisse im Rahmen des CEPA über die Vereinbarungen im Rahmen der WTO hinaus, was Hongkonger Unternehmen einen Wettbewerbsvorteil gegenüber Unternehmen aus Drittstaaten verschafft.

So können zahlreiche in Hongkong produzierte Waren zollfrei bzw. ermäßigt in die VRC exportiert werden. Da es allerdings nur noch wenige Sparten des verarbeitenden Gewerbes in Hongkong gibt, hat dieser Teil des Abkommens nur geringfügige Auswirkungen. Durch das Abkommen erhält vor allem die Hongkonger Dienstleistungsbranche einen erleichterten Zugang zum chinesischen Markt. Insgesamt umfasst CEPA 153 Sektoren, in denen CEPA einen erleichterten Markteinstieg für in Hongkong domizilierte Firmen ermöglicht.

In Erfüllung des Art. 3 CEPA, wonach beide Seiten den Inhalt des Übereinkommens durch weitere gegenseitige Liberalisierung ausweiten, finden jährliche Verhandlungen statt. Es wurden bereits neun weitere Ergänzungen (Supplements) unterzeichnet.

a) Warenhandel

Mittlerweile gilt für alle Warengruppen aus Hongkong eine Zollbefreiung. Um in den Anwendungsbereich des CEPA zu fallen, muss die Ware den CEPA Rules of Origin (ROO) entsprechen. Damit eine Ware nach den ROO als „Made in Hong Kong“ angesehen wird, ist es notwendig, dass eine substantielle Veränderung (Substantial Transformation) der Ware in Hongkong vorgenommen wurde (dies ist etwa der Fall, wenn eine Wertsteigerung von ³ 30% in Hongkong erfolgt); eine Niederlassung oder die vollständige Produktion der Güter in Hongkong sind nicht notwendig. Das Unternehmen muss lediglich in Hongkong registriert sein und eine Geschäftstätigkeit in ausreichendem Maße betreiben.

b) Dienstleistungen

Um in den Genuss des erleichterten Marktzugangs im Bereich der Dienstleistungen zu kommen, muss ein Unternehmen als Hong Kong Service Supplier (HKSS) registriert sein und ein HKSS Certificate nachweisen; eine natürliche Person muss den Residence Status in Hongkong besitzen. Um sich als HKSS registrieren lassen zu können, muss ein Unternehmen folgende Voraussetzungen erfüllen:

⦁ Das Unternehmen muss, je nach Sektor, 3-5 Jahre in Hongkong eingetragen sein,

⦁ über ein gültiges Business Registration Certificate verfügen,

⦁ der Hongkonger Profit Tax unterliegen und

⦁ 50% des Personals in Hongkong beschäftigen. Die Nationalität spielt keine Rolle.

c) Voraussetzungen des CEPA

Aus Sicht von Einzelpersonen ergibt sich durch CEPA die Möglichkeit, in China Dienstleistungen anzubieten. Dies ist jedoch nur unter der Voraussetzung möglich, dass die Person seit mehreren Jahren in Hongkong lebt und den Residence Status besitzt oder chinesischer Staatsbürger ist.

Für ein ausländisches Unternehmen gibt es zwei Möglichkeiten, von den Regelungen des CEPA zu profitieren. Es kann sich zum einen an einer Hongkong-Gesellschaft beteiligen, diese übernehmen oder mit ihr eine Partnerschaft eingehen. Wenn allerdings die Hongkong-Gesellschaft am oder nach dem 29.06.2003 übernommen oder mit dem ausländischen Unternehmen verschmolzen wurde (oder letzteres mehr als 50% der Anteile der Hongkong-Gesellschaft hält), kann sich das Gesamtunternehmen erst ein Jahr nach Übernahme bzw. Verschmelzung für das CEPA qualifizieren. Die andere Möglichkeit wäre eine Produktionsverlagerung nach Hongkong. Wie gezeigt, ist eine substantielle Veränderung der Ware notwendig, um den HKSS Status zu erlangen. Lediglich das Verpacken, Sortieren oder vergleichbare Tätigkeiten fallen nicht hierunter. Es ist nötig, dass ein hauptsächlicher, charakterisierender Verarbeitungsschritt vorgenommen wird oder dass eine Wertsteigerung von ³ 30 % erzielt wird.

4. Detaillierte Informationen zu Gesellschaftsgründung, Steuern, Arbeitsrecht und dem Rechtssystem

Wir verweisen diesbezueglich auf unsere Broschüre BR029D „Investitionen und Steuern in Hongkong“.

III. Gesellschaften mit Hauptsitz in Deutschland

1. Die GmbH als Holding für den alleinigen Eigentümer

Der Begriff Holding umschreibt keine eigenständige Rechtsform, sondern eine in der Praxis etablierte Organisationsform der Dach- oder Muttergesellschaft eines Konzerns und ist gesetzlich nicht definiert. Typischerweise handelt es sich im internationalen Kontext bei der Holdinggesellschaft um eine deutsche GmbH, welche die Mehrheit der Anteile der Tochtergesellschaft hält. Gewinnausschüttungen, Zinszahlungen und Finanzierungskosten der Beteiligungen können durch die Holding steueroptimierende Wirkung erzeugen.

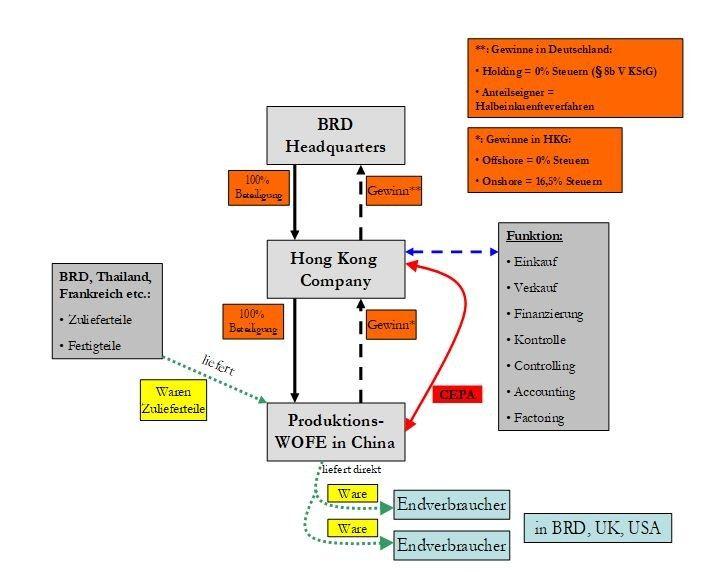

Die Gesamtorganisation würde in einer Struktur, die sich von Deutschland über Hongkong nach China erstreckt, aus drei Ebenen bestehen:

⦁ Erstens einer Holdinggesellschaft (in Deutschland),

⦁ Zweitens einem rechtlich und organisatorisch selbstständigen Tochterunternehmen (in Hongkong), an dem die deutsche Holdinggesellschaft eine (wesentliche) Kapitalbeteiligung hält und

⦁ Drittens ein Produktionsunternehmen (in China), an dem das Tochterunternehmen in Hongkong (wesentlich) beteiligt ist, welches den Vorteil birgt, dass so auch noch die bilateralen Vergünstigungen zwischen China und Hongkong (CEPA) genossen werden können.

2. Überblick Steuern

Die Holdinggesellschaft unterliegt in Deutschland (ggf. bestehen in anderen Ländern abweichende Regelungen) nach § 1 Körperschaftsteuergesetz (KStG) uneingeschränkt der Steuerpflicht. Dies ergibt sich zum einen aus der Rechtsform und zum anderen daraus, dass der Geschäftssitz der Gesellschaft (faktisch und rechtlich) in Deutschland ist. Nach dem Körperschaftsteuergesetz unterliegt die Holdinggesellschaft der Körperschaftsteuer i.H.v. 15%. Zudem muss der Solidaritätszuschlag geleistet und Gewerbesteuer entrichtet werden. Die Gesamtsteuerbelastung einer Holding beträgt somit je nach Standort ungefähr 35%.

Bemessungsgrundlage der Körperschaftsteuer ist nach § 7 I KStG das zu versteuernde Einkommen der Gesellschaft. Dabei stellt der Gewinn i.S.d. §§ 4, 5 EStG die Ausgangsgröße bei der Ermittlung des zu versteuernden Einkommens dar.

3. Besteuerung ausländischer Dividenden

Holding-Strukturen ermöglichen eine Steueroptimierung. Optimiert werden kann mit Hilfe einer deutschen Holdinggesellschaft insbesondere auch die Steuerlast etwaiger Gewinne wie Dividenden. Auslandsdividenden verbundener Unternehmen sind in Deutschland steuerfrei gem. § 8b I 1 KStG. Gemäß § 8b V KStG gelten jedoch 5% der Dividenden als nicht abziehbare Betriebsausgaben. Diese Betriebsausgaben werden fingiert und erhöhen damit den zu versteuernden Gewinn um diesen Betrag.

Diese Rechtslage führt zu interessanten Gestaltungsmöglichkeiten.

Beispiel: Die Holdinggesellschaft (GmbH) mit Sitz in Deutschland hält an der Hongkonger Gesellschaft eine wesentliche Kapitalbeteiligung. Die Gesellschaft in Hongkong ist aktiv im Sinne des deutschen Außensteuergesetzes (AStG), erzielt jedoch – nach der Definition des Hongkonger Steuerrechts – lediglich Offshore-Einkünfte.

Da Offshore-Einkünfte in Hongkong nicht versteuert werden, hätte dies zur Folge, dass die Gewinne der Hongkong-Gesellschaft mit 0% besteuert würden und somit steuerfrei (außer der 5% fingierter Betriebsausgaben, die strenggenommen keine Steuer darstellen, § 8b V KStG) an die deutsche Holding ausgeschüttet werden könnten, soweit die Voraussetzungen des AStG vorliegen und die Grundsätze der Hinzurechnungsbesteuerung nicht greifen. Falls es zur Anwendbarkeit der Hinzurechnungsbesteuerung kommt, würden alle Gewinne der Hongkong-Gesellschaft (bzw. ihrer Tochtergesellschaften) unabhängig von der Ausschüttung wie Gewinne der deutschen Muttergesellschaft behandelt und dementsprechend in Deutschland besteuert werden.

Es ist daher zu vermeiden, dass die Grundsätze der Hinzurechnungsbesteuerung Anwendung finden. Einkünfte unterliegen der Hinzurechnungsbesteuerung nur soweit, dass sie aus rein passiven Tätigkeiten im Sinne des § 8 I Nr. 1 bis 9 AStG stammen und die Auslandsgesellschaft in einem Niedrigsteuergebiet angesiedelt ist, d.h. unter 25% Ertragsteuer effektiv gezahlt werden.

§ 8 AStG enthält einen Katalog, der definiert, wann eine Einkunft und somit Tätigkeit einer Tochtergesellschaft „aktiv“ ist. Genannt werden:

⦁ Einkünfte aus echten Handelstätigkeiten (§ 8 I Nr. 4 AStG), wenn die Hongkong-Gesellschaft einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb unterhält. Die ausländische Gesellschaft unterhält einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb („qualifizierter Geschäftsbetrieb“), wenn sie sachlich und personell so ausgestattet ist, dass sie unter Teilnahme am allgemeinen wirtschaftlichen Verkehr die in Betracht kommenden Handelsgeschäfte vorbereiten, abschließen und ausführen kann. Es müsste z.B. gewährleistet sein, dass Jemand vor Ort erreichbar ist. Weiter müssten Mitarbeiter beschäftigt werden und die Gesellschaft gewisse Funktionen wie die Eröffnung von Bankkonten oder die Organisation logistischer Strukturen erfüllen.

⦁ Gewinnausschüttungen (Dividenden) von Kapitalgesellschaften stellen nach § 8 I Nr. 8 AStG immer aktive Einkünfte dar. Gewinnausschüttungen im Sinne des § 8 I Nr. 8 AStG sind Ausschüttungen (einschließlich verdeckter Gewinnausschüttungen) einer Kapitalgesellschaft. Kapitalgesellschaften sind die in § 1 I Nr. 1 KStG genannten inländischen Kapitalgesellschaften und die ihnen entsprechenden ausländischen Rechtsgebilde.

Zur Vermeidung der Hinzurechnungsbesteuerung ist daher darauf zu achten, dass es sich bei der Tochtergesellschaft um eine – Offshore-Geschäfte betreibende – aktive Handelsgesellschaft handelt.

IV. Schlussbemerkung

Durch ihre rasante ökonomische Entwicklung, die insbesondere in den Sonderwirtschaftszonen zu beobachten ist, ist die VRC für alle Wirtschaftsbereiche ein idealer Produktionsstandort.

Im internationalen Vergleich machen die VRC nach wie vor die niedrigen Löhne und die Masse an gut qualifizierten Arbeitskräften attraktiv. Insbesondere die Region des Perlflussdelata bietet in allen Produktionsbereichen nicht nur eine hohe Anzahl an Arbeitskräften, sondern stellt auch durch ihre exzellente Infrastruktur, mit enger Anbindung an Hongkong als das Wirtschaftsdrehkreuz Südostasiens, einen idealen Standort dar. Darüber hinaus machen die steuerlichen Vorteile ausländische Direktinvestitionen lukrativ. Es ist zwar für Ausländer gesetzlich nicht möglich ist, Grundstückseigentum zu erwerben, es besteht jedoch die Option langfristige Mietverträge (bis 50 Jahre) für Unternehmensstätten abzuschließen.

Dennoch sollte man beachten, dass der bürokratische Aufwand für die Neugründung eines Unternehmens nicht unerheblich ist. Für die Gründung eines Unternehmens in Form einer Hongkong-Gesellschaft sprechen dennoch die oben aufgezeigten (steuerlichen) Vorteile. Zudem besteht nach der neuen Gesetzeslage zwischen Hongkong und China nicht mehr die Gefahr der Doppelbesteuerung des Einkommens einer Person, die sowohl in Hongkong als auch China geschäftlichen Aktivitäten nachgeht. Auch das CEPA bietet viele Vorteile für Hongkong-Gesellschaften, die natürlich dann auch der Holding-Gesellschaft zu Gute kommen, sollte diese Hongkong als wirtschaftliche Basis für ausländische Direktinvestitionen nach China nutzen.

Bei der Gründung einer Hongkong-Gesellschaft ist darauf zu achten, wie und wo die wirtschaftlichen Aktivitäten durchgeführt werden, um in Hongkong nicht steuerpflichtig zu werden. Die Gewinne der Hongkong-Gesellschaft sollten daher idealerweise ausschließlich offshore generiert werden. Das bedeutet, dass alle Verträge außerhalb Hongkongs abgeschlossen werden müssen und der Warenaustausch außerhalb Hongkongs abgewickelt wird. Um den Anforderungen der Offshore-Tätigkeit und Gewinngenerierung gerecht zu werden, stehen Geschäftsleuten in Hongkong erfahrene internationale Rechtsanwälte, Wirtschafts- und Steuerberater zur Seite.

In der Regel ist es sinnvoll eine Holding-Struktur aufzubauen. Entgegen der landläufigen Meinung spricht viel dafür, eine solche in Deutschland, den Niederlanden oder Luxemburg zu gründen.

Aufgrund des deutschen Außensteuergesetzes, welches Dividenden ausländischer verbundener Unternehmen gänzlich von der Steuerpflicht ausnimmt, scheint Deutschland der attraktivste Standort für den Sitz der Holding-Gesellschaft zu sein.

Aufgrund unserer über 20-jährigen Erfahrung in Asien sind wir in der Lage, unseren Mandanten in steuer- und gesellschaftsrechtlichen Fragen effizient, transparent und erfolgreich beratend zur Seite zu stehen.

We hope that the information provided in this brochure was helpful for you.

If you have any further questions please do not hesitate to contact us.

LORENZ & PARTNERS (Hong Kong) Ltd.

Unit 2906, 29th Floor, Wing On Centre

111 Connaught Road, Central

Hong Kong, SAR

Tel.: +852 252 814 33 Fax: +852 2451 1411

E-mail: [email protected]