Obwohl Lorenz & Partners große Sorgfalt darauf verwenden, die in diesen Newslettern bereitgestellten Informationen auf aktuellem Stand für Sie zur Verfügung zu stellen, möchten wir Sie darauf hinweisen, dass diese eine individuelle Beratung nicht ersetzen können. Lorenz & Partners übernimmt keinerlei Gewähr für die Aktualität, Korrektheit oder Vollständigkeit der bereitgestellten Informationen. Haftungsansprüche gegen Lorenz & Partners, welche sich auf Schäden materieller oder ideeller Art beziehen, die durch die Nutzung oder Nichtnutzung der dargebotenen Informationen bzw. durch die Nutzung fehlerhafter oder unvollständiger Informationen verursacht wurden, sind grundsätzlich ausgeschlossen, sofern seitens Lorenz & Partners kein vorsätzliches oder grob fahrlässiges Verschulden vorliegt.

I. Einleitung

Eine Vielzahl in Deutschland unbeschränkt steuerpflichtiger natürlicher und juristischer Personen hält Beteiligungen an chinesischen (Aktien-) Gesellschaften. Werden durch chinesische Gesellschaften Dividenden an deutsche Gesellschafter ausgeschüttet, kommt es in China zu einer Quellenbesteuerung.

Zur Vermeidung einer hieraus resultierenden Doppelbesteuerung sieht sowohl das nationale Recht als auch das zwischen China und Deutschland geschlossene Doppelbesteuerungsabkommen (DBA) vom 28. März 2014[1] die Möglichkeit einer Anrechnung der chinesischen Quellensteuer in Deutschland vor.

Eine zentrale Voraussetzung für die Anrechnung der Quellensteuer in Deutschland ist dabei nach bisheriger Auffassung der deutschen Finanzverwaltung, dass die Quellensteuer im Quellensteuerstaat (also China) final geworden sein muss. Dies ist der Fall, wenn „die ausländische Steuer festgesetzt und gezahlt worden ist und im Quellenstaat kein Ermäßigungsanspruch geltend gemacht werden kann“.[2] Vielfach herrschte allerdings aufgrund der bisherigen deutschen Verwaltungspraxis Unklarheit darüber, ob und unter welchen Voraussetzungen dies bei Dividendenausschüttungen aus China der Fall ist.

Wenige Monate nachdem unsererseits ein Artikel in der IStR 2022, 88 mit dem Titel „Anrechnung chinesischer Withholding Taxes auf deutsche Ertragsteuern bei Dividendenausschüttungen aus China nach Deutschland“ veröffentlich wurde, erschien das BMF-Schreiben vom 31. März 2022.[3]

Darin wird nunmehr klargestellt, dass die chinesische Quellensteuer bei Dividendenauszahlungen in den meisten (praxisrelevanten) Fällen auf die deutsche Kapitalertragsteuer anrechenbar ist.

Dieser Newsletter soll daher einen kurzen Einblick in die Steuerbefreiungsmöglichkeiten nach chinesischem Recht geben und aufzeigen, welche Konsequenzen für die Quellensteueranrechnung in Deutschland (nach bisheriger und neuer Verwaltungspraxis) denkbar sind.

II. Hintergrund

Nach chinesischem Verständnis sind Quellensteuern (Withholding Taxes, WHT) sämtliche Steuern, die durch Steuerausländer auf sog. China-sourced income bereits an der Quelle – also in China – abgeführt werden müssen. China-sourced income liegt vor, wenn die betreffenden Einkünfte einen gewissen Nexus zu China als Quellenstaat der Einkünfte aufweisen.

Dividendenausschüttungen chinesischer Gesellschaften ins Ausland stellen derartiges China-sourced income dar und unterfallen daher der WHT.

Bei der WHT handelt es sich systematisch jedoch nicht um eine eigenständige Steuer für Steuerausländer. Vielmehr ist die WHT eine Erhebungsform der chinesischen Individual Income Tax (IIT) für natürliche Personen bzw. der Corporate Income Tax (CIT) für juristische Personen. Konsequenz ist, dass im Wesentlichen die allgemeinen Regelungen des Individual Income Tax Law (IITL) bzw. Corporate Income Tax Law (CITL) grundsätzlich auch für Steuerausländer gelten.

Die IIT für Dividendenausschüttungen an natürliche Personen beträgt nach chinesischem Recht 20 %, s. Art. 3 (3) IITL[4] i. V. m Art. 3 (5) der Durchführungsbestimmungen des Staatsrats zum IITL (Guo Ling [2018] Nr. 707).[5] Folglich ist grundsätzlich auch WHT in Höhe von 20 % einzubehalten. Dieser WHT-Satz reduziert sich jedoch regelmäßig durch geltende Doppelbesteuerungsabkommen (DBA). So beschränkt das zwischen der Volksrepublik China und der Bundesrepublik Deutschland geschlossene DBA den WHT-Einbehalt auf 10 %, s. Art. 10 Abs. 2 lit. c) DBA.

Die CIT für Dividendenausschüttungen an juristische Personen, die Steuerausländer sind, beträgt nach chinesischem Recht derzeit 10 %, s. Art. 27 Nr. 5 CITL[6] i.V.m. Art. 91 Durchführungsbestimmungen zum CIT.[7] Das DBA zwischen der Volksrepublik China und der Bundesrepublik Deutschland hat damit nur bei Schachteldividenden eigen-ständige Bedeutung, wo die WHT auf 5 % beschränkt wird, s. Art. 10 Abs. 2 lit. a) DBA. Eine entsprechende Beschränkung beinhaltet auch das DBA Chinas mit Hongkong. Im DBA Chinas mit Mauritius wird die Beschränkung auf 5 % vorbehaltslos gewährt.

Die hiernach in China an der Quelle einbehaltene WHT ist in Deutschland grundsätzlich auf die deutsche Kapitalertragsteuer anzurechnen, § 43a Abs. 3 Satz 1 i. V. m. § 32d Abs. 5 EStG.

1. Bisherige Verwaltungspraxis in Deutschland

Eine derartige Anrechnung ist nach den Erläuterungen zu der jährlich veröffentlichten Quellensteuerübersicht des Bundeszentralamts für Steuern (BZSt)[8] nur möglich, wenn „die ausländische Steuer festgesetzt und gezahlt worden ist und für die im Quellenstaat – nach dessen nationalem Recht oder aufgrund eines DBA – kein Ermäßigungsanspruch geltend gemacht werden kann“.

Zudem ist ergänzend das BMF-Schreiben vom 18. Januar 2016 (BGBl. I 2016, S. 85) unter Rz. 207a zu berücksichtigen. Dort heißt es: „Die auszahlende Stelle hat keine Anrechnung der ausländischen Quellensteuer vorzunehmen, wenn im betreffenden ausländischen Staat nach dem Recht dieses Staates ein Anspruch auf teilweise oder vollständige Erstattung der ausländischen Steuer besteht“.

In anderen Worten: Die WHT-Belastung muss für ihre Anrechnungsfähigkeit in Deutschland im Quellenstaat final geworden sein. Nicht förderlich ist in diesem Zusammenhang, dass die Quellensteuerübersicht des BZSt seit 2017 für Dividendenausschüttungen aus China neben dem Regelsteuersatz von 20 % (s. o.) einen nationalen Quellensteuersatz von 0 % aufführt. Ohne weitergehende Ausführungen wird lediglich darauf verwiesen, dass (nach chinesischem Recht) auf bestimmte Dividenden keine Quellensteuer erhoben wird.

Der Kern der Problematik liegt also bislang darin, dass i. E. das chinesische Recht die Anrechnungsfähigkeit der chinesischen Quellensteuern in Deutschland vorgibt. Aus Sicht des Rechtsanwenders bedarf es daher einer differenzierten Auseinandersetzung mit den nach chinesischem Recht bestehenden Steuerbefreiungs-möglichkeiten für Dividendenausschüttungen.

Zugleich besteht derzeit für den deutschen Dividendenempfänger regelmäßig die Gefahr einer systemwidrigen Doppelbesteuerung. Ursächlich hierfür ist, dass die ausschüttenden chinesischen Gesellschaften bzw. die chinesischen Banken in der Praxis – ungeachtet der nach chinesischem Recht bestehenden Steuerbefreiungsmöglichkeiten – stets Quellensteuern in Höhe des DBA-Satzes einbehalten, um einer eigenen WHT-Haftung zu entgehen.

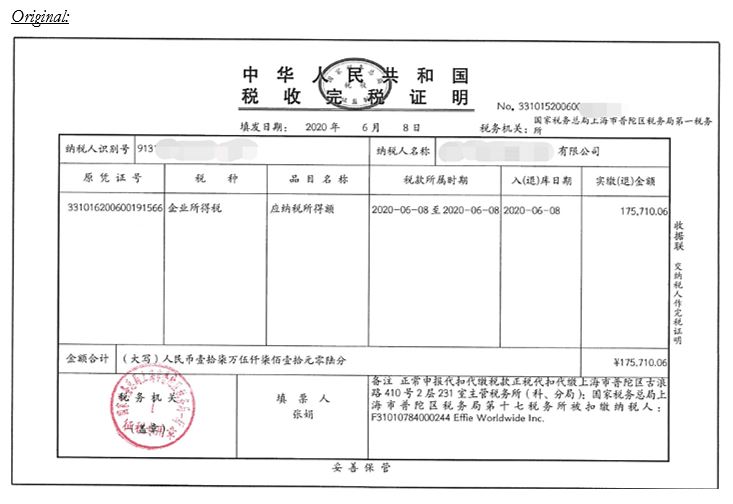

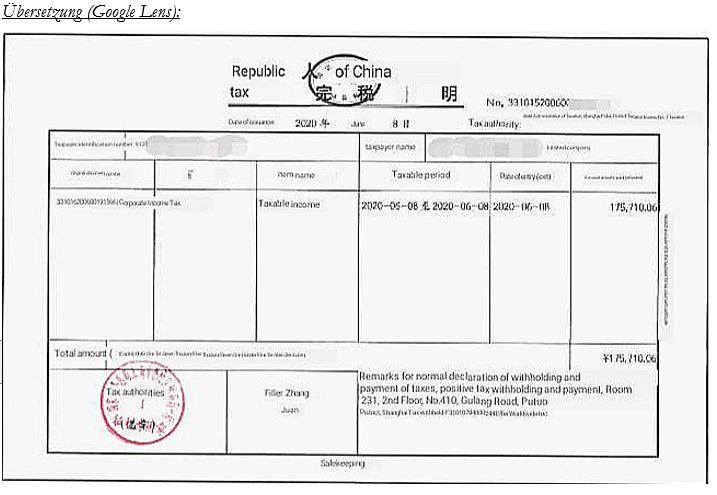

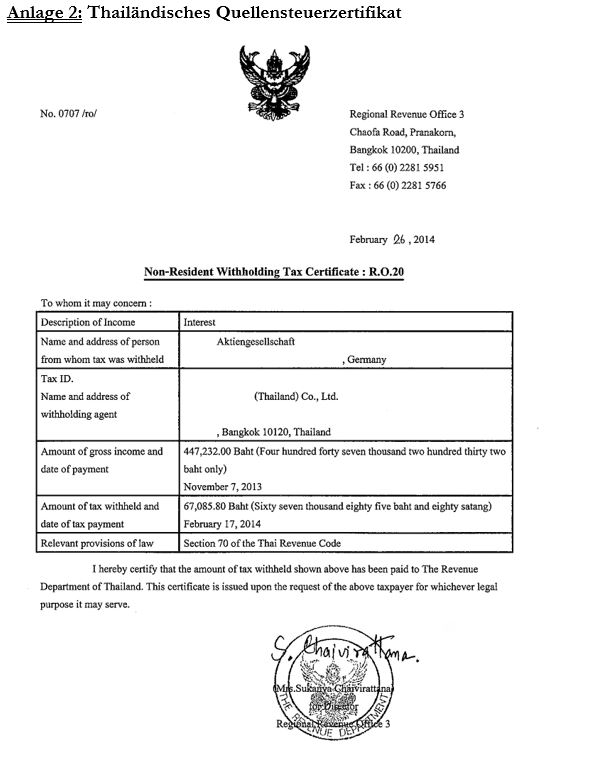

Nach Abführung der Quellensteuer kann das ausschüttende Unternehmen ein Quellensteuerzertifikat (s. hierzu Anhang 1, sowie in Anhang 2 ein vergleichbares Zertifikat aus Thailand in englischer Sprache) online downloaden. Eine unmittelbare Ausstellung eines Zertifikats an den Dividendenempfänger durch die chinesische Finanzverwaltung erfolgt nicht.

In der Vergangenheit kam es häufig dazu, dass die deutsche Steuerverwaltung unter Verweis auf bestehende Steuerbefreiungsmöglichkeiten nach chinesischem Recht eine Anrechnung von Quellensteuern verweigerte. Insoweit drohte die in China einbehaltene und abgeführte WHT zu einer finalen (doppelten) Belastung für den Dividendenempfänger zu werden.

2. BMF-Schreiben vom 31. März 2022

Das neue BMF-Schreiben vom 31. März 2022[9] schafft insoweit Klaheit (zumindest für Privatanleger).

Darin stellt das BMF zutreffend fest, dass sich die Anrechenbarkeit der chinesischen Quellensteuer bei deutschen Anlegern (soweit es sich um Dividenden von Unternehmen handelt, die nach Art. 4 DBA China auf dem chinesischen Festland ansässig sind) allein nach dem DBA China richtet. Anschließend differenziert das BMF zwischen verschiedenen Arten von Dividenden (siehe unter Punkt III 1 b).

Im Wesentlichen wird dabei klargestellt, dass nunmehr die im Rahmen von Dividendenauszahlungen erhobene chinesische Quellensteuer in den meisten (praxisrelevanten) Fällen auf die deutsche Kapitalertragsteuer angerechnet werden kann.

Diese Entwicklung ist aus userer Sicht begrüßenswert und lange überfällig. Denn künftig können die im Folgenden näher erläuterten Steuerbefreiungsmöglichkeiten in China nicht mehr von der deutschen Finanzverwaltung als pauschaler Verweis herangezogen werden, um die Anrechenbarkeit in Deutschland abzulehnen.

III. Steuerbefreiungsmöglichkeiten nach chinesischem Recht

Für natürliche und juristische Personen bestehen nach chinesischem Recht unterschiedliche Steuerbefreiungsmöglichkeiten:

1. Natürliche Personen

Bei natürlichen Personen konnte nach Caishui [2015] Nr. 101[10] im Zeitraum September 2015 bis Juli 2019 die IIT auf Dividendenausschüttungen aus Aktien von an der Shanghai Stock Exchange und der Shenzhen Stock Exchange gehandelten Gesellschaften in Abhängigkeit von der Haltedauer um 50 % oder 100 % ermäßigt werden.

Diese Regelung wurde mit Wirkung ab Juli 2019 durch Gonggao [2019] Nr. 78[11] überholt. Unter grundsätzlicher Beibehaltung der von der Haltedauer abhängigen Steuerbefreiungsmöglichkeiten in Höhe von 50 % oder 100 % werden seither nur noch Dividendenausschüttungen von im nationalen KMU[12]– Aktienübertragungssystem notierten Unternehmen erfasst. Der Begriff der börsennotierten Gesellschaft im Sinne der Norm hat damit eine wesentliche Beschränkung erfahren.

Hinsichtlich der für eine Befreiung erforderlichen Haltedauer gelten für beide Regelungen die gleichen Maßgaben: Dividendenerträge werden von der Einkommensteuer (IIT) befreit, wenn die Haltedauer der Aktien ein Jahr überschreitet. Beträgt die Haltedauer mehr als einen Monat und bis zu einschließlich einem Jahr, so werden bei Berechnung der IIT die Dividendeneinkünfte als Bemessungsgrundlage um 50 % gekürzt und anschließend mit dem Regelsteuersatz in Höhe von 20 % besteuert. Bei einer Haltedauer von weniger als einem Monat unterliegen Dividendeneinkünfte in vollem Umfang der IIT.

Die Regelungen unterscheiden dabei nicht zwischen Steuerinländern oder Ausländern. Die Regelung gilt für alle IIT-pflichtigen natürlichen Personen und damit auch für Steuerausländer bzgl. ihres der IIT unterfallenden China-sourced income.

In den Fällen, in denen die obigen Voraussetzungen erfüllt werden, haben deutsche Dividendenempfänger damit grundsätzlich einen Anspruch auf teilweise oder vollständige Befreiung von der chinesischen IIT. Ein derartiger Befreiungsanspruch ist in der Praxis allerdings nicht (ohne Weiteres) durchsetzbar. Dem deutschen Dividendenempfänger steht keine antizipatorische Durchsetzungsmöglichkeit zur Verfügung, um die ausschüttende Gesellschaft bzw. die chinesische Bank von dem standardmäßigen Einbehalt der WHT in Höhe des DBA-Satzes abzubringen. Hierbei ist zu berücksichtigen, dass den chinesischen Abführungsverpflichteten eine eigene WHT-Haftung droht, sollten diese die WHT fälschlicherweise nicht einbehalten. Zudem ist es bei Masseverfahren regelmäßig schwer, die Abführungsverpflichteten zu einer einzelfallweisen Prüfung zu bewegen.

Wird daher – wie im absoluten Regelfall – die WHT bei Dividendenausschüttung trotz ggf. Steuerbefreiung durch den Abführungsverpflichteten einbehalten, besteht materiell-rechtlich allenfalls ein Erstattungsanspruch in Höhe der nach chinesischem Recht fälschlicherweise einbehaltenen Quellensteuer. Doch auch hier sind erfolgreiche Rückforderungs-begehren ausländischer natürlicher Personen bisher nicht bekannt!

Neben sprachlichen und bürokratischen Hürden ist bereits unklar, wer richtiger Anspruchsgegner des Erstattungsanspruchs ist. Richtigerweise wird dies wohl die chinesische Steuerverwaltung als Gläubigerin der WHT sein.[13] Im Einzelfall kann hier das ausgestellte Quellensteuerzertifikat (s. Anlage 1) tauglicher Anknüpfungspunkt sein, da es den konkreten Zahlungsempfänger der WHT erkennen lässt. Für den nicht unwahrscheinlichen Fall, dass sich die chinesische Finanzverwaltung zahlungsunwillig zeigt, dürfte auch eine zwangsweise Durchsetzung eines etwaig materiell-rechtlich bestehenden Anspruchs wenig Aussicht auf Erfolg haben. Schließlich sprechen – jedenfalls bei kleineren Investitionen – wirtschaftliche Überlegungen gegen die kostspielige Durchsetzung eines ggf. bestehenden Erstattungsanspruchs.

2. Juristische Personen

Für Dividendenausschüttungen an juristische Personen besteht seit 2008 keine Befreiungsmöglichkeit von der CIT mehr. Zuvor bestand eine Befreiungsmöglichkeit für sog. foreign investment companies.

Dividendenausschüttungen dieser Gesellschaften aus Gewinnen, die vor 2008 erzielt wurden, bleiben aber weiterhin steuerfrei. Es dürfte sich jedoch um äußerst seltene Altfälle handeln.

IV. Konsequenzen für die Quellensteueranrechnung in Deutschland

Durch die unterschiedlichen Steuerbefreiungsmöglichkeiten nach chinesischem Recht ergeben sich entsprechende Konsequenzen für die Quellensteueranrechnung in Deutschland.

1. Natürliche Personen

a) Probleme im Zusammenhang mit der bisherigen Verwaltungspraxis

Sind nach chinesischem Recht Dividendenausschüttungen steuerbefreit, kam es bisher in der Besteuerungsrealität bei Dividendenausschüttungen aus China an natürliche Personen in Deutschland nahezu zwingend zu einer Doppelbesteuerung, da der bestehende, chinesische Befreiungs- bzw. Erstattungsanspruch regelmäßig faktisch oder wirtschaftlich undurchsetzbar oder uneinbringlich ist.

Dem BZSt ist zuzugestehen, dass nach dem Wortlaut der §§ 43a Abs. 3 Satz 1 i. V. m. 32d Abs. 5 EStG in Fällen, in denen materiell-rechtlich eine vollumfängliche Befreiungs- oder Erstattungsmöglichkeit besteht, eine Anrechnung der tatsächlich einbehaltenen chinesischen WHT in Höhe der Erstattungsforderung verweigert werden kann.

Hieran kann auch die Vorlage eines Zahlungsnachweises in Form eines Withholding Tax Certificates nichts ändern, da es allein auf die materiell-rechtliche Rechtslage ankommt. Ein solches Zertifikat stellt vielmehr eine bloße Quittung dar und trifft als solche keinerlei Aussage über die materiell-rechtliche Rechtslage – es belegt alleinig den Zahlungsfluss. Auch der endgültige Verzicht auf die Geltendmachung eines Erstattungsanspruchs führt im Regelfall nicht dazu, dass die Quellensteuerbelastung final im Sinne des BZSt wird. Denn dann würde es in den Händen des Dividendenempfängers liegen, über die Anrechnungsfähigkeit ausländischer Quellensteuer zu entscheiden.

Ungeklärt war in diesem Zusammenhang daher, ob die Regelungen der §§ 43a Abs. 3 Satz 1 i. V. m. 32d Abs. 5 EStG in Fällen, in denen ein Erstattungsanspruch wirtschaftlich wertlos oder faktisch undurchsetzbar ist, teleologisch zu reduzieren ist, um eine systemwidrige Doppelbelastung zu vermeiden. Unter Berücksichtigung des Grundsatzes der Gesetzmäßigkeit der Verwaltung haben wir daher unsererseits in Frage gestellt, ob das BZSt den Dividendenempfänger auf einen tatsächlich undurchsetzbaren Befreiungs- bzw. einen tatsächlich und wirtschaftlich uneinbringlichen Erstattungsanspruch verweisen kann. Schließlich bedingte eine solche Verwaltungspraxis des BZSt in der Besteuerungsrealität als geradezu zwingende Konsequenz eine systemwidrige Doppelbesteuerung.

Dem ließ sich einzig entgegnen, dass die Doppelbesteuerung erst durch einen nach chinesischem Recht fehlerhaften Quellensteuereinbehalt durch den chinesischen Abführungspflichtigen ausgelöst wird. Dies liegt außerhalb des Wirk- und Regelungsbereichs des deutschen Steuergesetzgebers bzw. der Steuerverwaltung.

In Fällen, in denen nach chinesischem Recht eine bloß anteilige Steuerbefreiungs- oder Erstattungsmöglichkeit in Höhe von 50 % bestand, kam es zu einer Verfahrensaufspaltung, falls die WHT fälschlicherweise i. H. v. 10 % der ungekürzten Bemessungsgrundlage einbehalten wurde: Soweit nach chinesischem Recht die Steuerbefreiung reichte, bestand ein Erstattungsanspruch gegen die chinesische Finanzverwaltung, eine Anrechnung in Deutschland war insoweit ausgeschlossen.

Soweit keine Steuerbefreiung nach chinesischem Recht bestand und der WHT-Einbehalt daher richtigerweise erfolgte, bestand kein Erstattungsanspruch und es hatte eine Anrechnung auf die deutsche Kapitalertragsteuer zu erfolgen. Die WHT wurde insoweit final.

Bestand nach chinesischem Recht keine Befreiungsmöglichkeit, ist die in China abgeführte Quellensteuer in Deutschland gem. §§ 43a Abs. 3 Satz 1 i. V. m. 32d Abs. 5 EStG anzurechnen gewesen.

b) Ausblick infolge des BMF-Schreibens vom 31. März 2022

In dem BMF-Schreiben vom 31. März 2022 wird nunmehr für die einzelnen, dort aufgeführten Arten von Aktien Folgendes bestimmt:

- A-Aktien (von chinesischen Unternehmen, auf der chinesischen Börse gehandelt, in chinesischer Währung): grds. nicht anrechenbar, weiterhin Einzelfallprüfung.

- B-Aktien (von chinesischen Unternehmen, auf der chinesischen Börse gehandelt, in Fremdwährung): unterliegen in China keiner Quellensteuer, daher nicht anrechenbar.

- H-Aktien (von chinesischen Unternehmen, an der Hongkonger Börse gehandelt): anrechenbar, stellen den Regelfall dar.

- D-Aktien (von chinesischen Unternehmen, an der deutschen Börse notiert):

Das BMF geht bei A- und B-Aktien zutreffend von einer geringen Bedeutung für deutsche „Privatanleger“ aus.

Weiterhin wird richtigerweise festgestellt, dass hingegen der Handel mit sog. H-Aktien für Privatanleger den praxisrelevanten Regelfall darstellt. Insoweit ist es nur zu begrüßen, dass die chinesische Quellensteuer auf H-Aktien nunmehr in Deutschland pauschal anrechenbar ist.

Aufgrund der neuen Verwaltungsgrundsätze des BMF kann davon ausgegangen werden, dass das BZSt künftig eine Anrechnung chinesischer WHT nicht pauschal mit dem Vortrag verneinen wird, bestimmte Dividenden seien von der Quellenbesteuerung ausgenommen.

2. Juristische Personen

Bei juristischen Personen steht § 8b Abs. 1 und 5 KStG einer Anrechnung ausländischer Quellensteuern in Deutschland ohnehin stets entgegen. Da ausländische Dividenden in Deutschland auf der Ebene der Gesellschaft nicht besteuert werden, kommt eine Anrechnung daher nicht in Frage. Die in China in Höhe von 10 % einbehaltene Quellensteuer kann in Deutschland nicht berücksichtigt werden und wird für juristische Personen damit grundsätzlich zu einer endgültigen Steuerbelastung.

Seit der Novellierung des DBA China/Deutschland im Jahr 2014 lässt sich die zuvor beliebte Quellensteuerlastsenkung mittels Zwischenschaltung einer Hongkong Holding nicht mehr erzielen. Im Einzelfall kann eine derartige Struktur dennoch anderweitige steuerliche und außersteuerliche Vorteile mit sich bringen, so z.B. die mit einer Hongkong Holding verbundene Abschirmwirkung hinsichtlich der Gesellschafter-Durchgriffshaftung. Das Hongkonger Recht kennt eine solche nicht.

Zwar keine Steuerbefreiung, aber ein periodischer Belastungsvorteil kann im Einzelfall unter den Voraussetzungen des Caishui [2018] Nr. 22[14] durch eine WHT-Stundung erzielt werden. Die Regelung dient der Investitionsförderung in China und gewährt eine Stundung der WHT, wenn der gesamte Dividenden-ausschüttungsbetrag unmittelbar für bestimmte Direktinvestitionen in China verwendet wird. Sinnvoll ist die Inanspruchnahme der WHT-Stundung daher letztlich nur, wenn beim Dividendenempfänger kein Finanzbedarf besteht und eine Investition ohnehin beabsichtigt ist.

Unter einer Direktinvestitionen im Sinne der Regelung ist insbesondere die Erhöhung des eingezahlten Kapitals oder der Kapitalrücklage chinesischer Unternehmen, Investitionen in neu gegründete chinesische Unternehmen sowie der Erwerb von Anteilen an in China ansässigen, fremden Unternehmen zu verstehen. Keine Direktinvestition stellt der Erwerb von Aktien börsennotierter Unternehmen sowie der Anteilserwerb von nahestehenden Personen dar. Die Reinvestitionszahlung ist dabei – im abgekürzten Zahlungsweg – unmittelbar von der ausschüttenden Gesellschaft, an die geförderte Gesellschaft zu leisten. Sollte die chinesische Finanzverwaltung die Voraussetzungen für eine WHT-Stundung jedoch als nicht gegeben ansehen, so wird der ausländische Investor so behandelt, als habe er keine WHT-Steuererklärung abgegeben und fälschlicherweise keine WHT abgeführt. Der nicht gezahlte WHT-Betrag ist ab dem Ausschüttungszeitpunkt zu verzinsen.

Ordnungsmaßnahmen können ergriffen werden.

V. Fazit

Von wirtschaftlicher Bedeutung ist die Problematik aufgrund der Regelung des § 8 Abs. 1 und 5 KStG letztlich nur für natürliche Personen. Bei juristischen Personen wird die abgeführte Quellensteuer mangels ihrer Berücksichtigungsfähigkeit in Deutschland stets zu einer finalen Belastung.

Mit seinen Ausführungen zum chinesischen Recht zeigt das BMF in seinem Schreiben vom 31. März 2022 dem im Regelfall rechtsunkundigen Privatanleger leicht greifbar die relevanten Grundlagen der Quellenbesteuerung auf und sorgt so für notwendige Klarheit. Gleichzeitig wird darin erstmalig konkret festgelegt, in welchen Fällen eine Anrechnung von Quellensteuern im Kapitalertragsteuerverfahren erfolgen kann und wann eine Einzelfallprüfung erforderlich wird. Letzteres ist lediglich bei A-Aktien der Fall.

Die im Einzelfall fehlerhafte Bezeichnung der abgezogenen Quellensteuer durch die chinesische Finanzverwaltung wird aus deutscher Sicht unbeachtlich, sodass eine Anrechnung in den praxirelevanten Fällen stattfinden wird.

Insofern ist abzusehen, dass künftig die Anrechnung der Quellensteuer in Deutschland (insb. bei H-Aktien) nicht mehr mit pauschelm Hinweis auf etwaige (tatsächlich rein theoretische) Befreiungsmöglichkeiten nach chinesischem Recht abgelehnt wird.

Sollte dies dennoch geschehen, kann mit Verweis auf das Schreiben des BMF gegen den entsprechenden Bescheid Einspruch eingelegt werden. Im Rahmen der Einspruchsbegründung ist es dabei weiterhin sinnvoll, die nach chinesischem Recht bestehenden Steuerbefreiungsmöglichkeiten für Dividendenausschüttungen unter Anwendung auf den konkreten Fall umfassend zu erläutern.

Daneben kann grundsätzlich auch ein Verständigungsverfahren nach Art. 25 Abs. 1 des DBA angestrebt werden. Dieses ist allerdings sehr langwierig sowie kostspielig und führt nicht immer zu einer Einigung. Auch ist zweifelhaft, ob die chinesischen Behörden ein Verständigungsverfahren unter Beteiligung einer natürlichen Person annehmen.

Anlage 2: Thailändisches Quellensteuerzertifikat